Kinh doanh bảo hiểm có còn là "gà đẻ trứng vàng" tại các nhà băng Việt?

Cấm "ép" khách, các ngân hàng kinh doanh bảo hiểm ra sao?

Bán bảo hiểm qua kênh ngân hàng (bancassurance) từng là một nguồn thu lớn với các nhà băng. Vì vậy, thu nhập từ hoạt động kinh doanh bảo hiểm giai đoạn 2019-2022 ghi nhận gam màu sáng tại các ngân hàng. Tuy nhiên, kể từ đầu năm 2023, loạt lùm xùm liên quan đến bancassurance đã kéo niềm tin trên thị trường bảo hiểm nhân thọ nói riêng và ngành bảo hiểm nói chung suy giảm xuống mức thấp nhất trong lịch sử gần 30 năm phát triển tại Việt Nam.

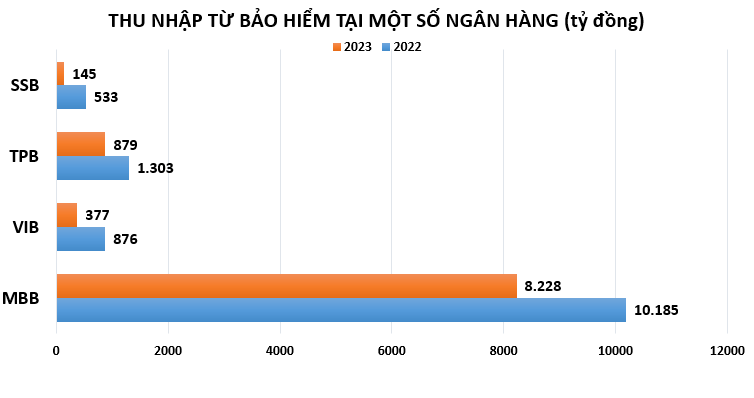

Hậu quả từ cuộc khủng hoảng niềm tin trong ngành bảo hiểm cũng có thể được nhìn thấy trong thu nhập từ bảo hiểm của một số ngân hàng trong năm 2023 thông qua báo cáo tài chính hợp nhất quý IV/2023.

|

Điển hình tại ngân hàng MB, bảo hiểm cũng đang là nguồn thu quan trọng nhất trong các hoạt động ngoài tín dụng. Với hệ thống chi nhánh, phòng giao dịch lớn (gần 300 điểm) mỗi năm MB đều thu về hàng nghìn tỷ từ hoạt động bán bảo hiểm cho MIC (MB sở hữu 68,37%) và MB Ageas Life (MB sở hữu 61%).

Cụ thể, năm 2022, MB từng thu về hơn 10.000 tỷ đồng doanh thu từ kinh doanh và dịch vụ bảo hiểm, chiếm 71,5% tổng thu nhập từ hoạt động dịch vụ. Đến năm 2023, bán bảo hiểm chỉ mang về hơn 8.228 tỷ đồng, giảm 19% so với năm 2022, chiếm 62% tổng thu nhập từ hoạt động dịch vụ.

Năm 2023, thu nhập hoạt động dịch vụ từ hoa hồng bảo hiểm của ngân hàng VIB đạt hơn 879 tỷ đồng, giảm 32% so với năm 2022, chỉ chiếm 18% thu nhập từ hoạt động dịch vụ. Trong khi năm 2022 mảng bảo hiểm chiếm tới 29%.

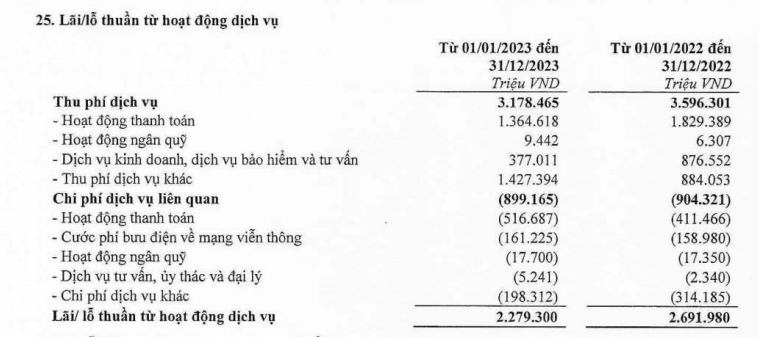

Tương tự tại TPBank, dịch vụ kinh doanh, dịch vụ bảo hiểm và tư vấn năm 2023 giảm tới 57% so với năm 2022, chỉ mang về hơn 377 tỷ đồng.

|

| Nguồn: BCTC hợp nhất quý IV/2023 tại TPBank/https://kinhtexaydung.petrotimes.vn/ |

Tại SeABank, bảo hiểm từng chiếm tới 39% thu từ hoạt động dịch vụ vào năm ngoái, ghi nhận hơn 533 tỷ đồng. Tuy nhiên sang tới năm 2023, thu từ dịch vụ đại lý bảo hiểm chỉ còn đóng góp 13% doanh thu cho mảng này, ghi nhận hơn 144 tỷ đồng, giảm mạnh 73% so với năm ngoái.

Chính thức cấm ngân hàng bán bảo hiểm “bia kèm lạc”

Dự thảo Luật các tổ chức tín dụng (sửa đổi) trình Quốc hội biểu quyết thông ngày 18/1/2024 đã bổ sung thêm việc bán bảo hiểm gắn với cung ứng sản phẩm dịch vụ ngân hàng vào hành vi bị cấm.

Cụ thể, dự thảo Luật đã bổ sung thêm khoản 4. Điều 15 như sau: “Tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, người quản lý, người điều hành, nhân viên của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài gắn việc bán sản phẩm bảo hiểm không bắt buộc với việc cung ứng sản phẩm, dịch vụ ngân hàng dưới mọi hình thức”.

Trước đó, phát biểu tại phiên thảo luận về dự thảo Luật Các tổ chức tín dụng (sửa đổi) ngày 15/1/2024, nhiều đại biểu lo ngại các quy định trong dự thảo thời điểm đó sẽ không ngăn chặn được tình trạng ngân hàng ép khách mua bảo hiểm.

Theo đại biểu Phạm Văn Thịnh (Bắc Giang), mức hoa hồng chiết khấu cao cho đại lý bảo hiểm nhân thọ là nguyên nhân khiến tình trạng ép khách vay vốn phải mua bảo hiểm nhân thọ diễn ra tại nhiều ngân hàng thương mại. Rất nhiều con số cho thấy, các ngân hàng được lợi lớn nhờ bán chéo sản phẩm bảo hiểm nhân thọ qua ngân hàng.

Tương tự, đại biểu Phạm Văn Hòa (Đồng Tháp) cũng nhấn mạnh hệ lụy và nỗi đau dai dẳng của việc các ngân hàng liên doanh, liên kết bán bảo hiểm thời gian qua. Đồng thời, ủng hộ quan điểm là không cho phép các ngân hàng liên doanh, liên kết bán bảo hiểm…

Theo các đại biểu, ngân hàng và công ty bảo hiểm liên kết với nhau để bán bảo hiểm, hưởng lợi nhuận cao, song khi khách hàng muốn đòi quyền lợi thì phía bán bảo hiểm lại gây khó dễ. Muốn nhận được tiền bảo hiểm, người dân rất vất vả, thậm chí có người còn bỏ luôn quyền lợi vì hành trình đi đòi tiền quá cực khổ. Chính vì vậy, các đại biểu cho rằng cần có quy định cụ thể hơn về bảo vệ quyền lợi khách hàng. Đồng thời, xử lý đối với các hành vi vi phạm của nhân viên các tổ chức tín dụng như việc tư vấn không đầy đủ và gây nhầm lẫn, hoặc bắt mua bảo hiểm gắn với khoản vay…

Năm 2023, Bộ Tài chính ban hành Thông tư 67/2023/TT-BTC hoàn thiện hơn các quy định về hoạt động đại lý bảo hiểm. Cụ thể, Thông tư 67 yêu cầu phải ghi âm quá trình tư vấn sản phẩm bảo hiểm đầu tư, doanh nghiệp bảo hiểm phải cung cấp tài liệu tóm tắt về sản phẩm, hỗ trợ bên mua hiểu thông tin trong hợp đồng.

Ngoài ra, để bảo vệ quyền chủ động tham gia của khách hàng, Thông tư số 67 bổ sung quy định tổ chức tín dụng không được tư vấn, giới thiệu, chào bán, thu xếp việc giao kết hợp đồng bảo hiểm liên kết đầu tư cho khách hàng trong thời hạn trước 60 ngày và sau 60 ngày kể từ ngày giải ngân toàn bộ khoản vay.

https://kinhtexaydung.petrotimes.vn/

Huy Tùng - Hoàng Trang

- Tin ngân hàng tuần qua: Khởi động ngày chuyển đổi số

- Tin ngân hàng ngày 27/4: Quý I/2024, NCB đạt lợi nhuận hơn 221,6 tỷ đồng

- Tin ngân hàng ngày 26/4: LPBank lãi trước thuế hơn 2.886 tỷ đồng, tăng 84%

- Tin ngân hàng ngày 25/4: VPBank đạt lợi nhuận trước thuế hợp nhất quý I gần 4,2 nghìn tỷ đồng

- Techcombank huy động thành công khoản vay hợp vốn trị giá 200 triệu USD

- BIDV chung tay khơi thông điểm nghẽn vốn cho doanh nghiệp

- Kết quả kinh doanh của nhiều ngân hàng giảm trong quý I/2024

- Tin ngân hàng ngày 24/4: MSB thông tin về việc khách hàng bị mất tiền gửi

- Quý I: Lợi nhuận trước thuế của Techcombank đạt 7.802 tỷ đồng, tăng 38% so với cùng kỳ

- Techcombank Rewards gây bão rực màu với tổng quà tặng đến 412 tỷ đồng