Thách thức trong điều hành chính sách tiền tệ

Bối cảnh thế giới và trong nước đều khó khăn

Thời gian qua, kinh tế thế giới liên tục biến động nhanh, khó lường, sản xuất thương mại toàn cầu khó khăn; cuộc cạnh tranh chiến lược, xung đột địa chính trị giữa các nước lớn ngày càng gay gắt; lạm phát ở mức cao, chính sách tiền tệ thắt chặt và lãi suất tăng lên rất nhanh, kéo dài. Đặc biệt, ngày 26/7, theo hãng tin AFP, Fed thông báo tăng lãi suất thêm 0,25%, nâng tổng mức lãi suất tại Mỹ lên 5,25% - mức cao nhất kể từ năm 2001.

Để kìm hãm lạm phát, từ tháng 3/2022 đến nay Fed đã 11 lần tăng lãi suất. Tháng trước Fed đã tạm dừng chu kỳ tăng để đánh giá tác động của lãi suất tới nền kinh tế, đặc biệt sau vụ sụp đổ của một số ngân hàng lớn tại Mỹ hồi tháng 6.

|

| Ảnh minh họa. |

Trong nước, tăng trưởng kinh tế thấp hơn kịch bản đề ra trong bối cảnh tổng cầu thế giới giảm cùng những khó khăn nội tại của nền kinh tế; các thị trường xuất nhập khẩu lớn, truyền thống của Việt Nam đều gặp khó khăn từ sau dịch Covid-19.

Cụ thể, theo số liệu của Tổng cục Thống kê, trong quý II năm 2023, kim ngạch xuất khẩu ước đạt 83,4 tỷ USD, giảm 14,2% so với cùng kỳ năm trước và tăng 2,9% so với quý I năm 2023. Tính chung 6 tháng đầu năm 2023, kim ngạch xuất khẩu hàng hóa ước đạt 164,45 tỷ USD, giảm 12,1% so với cùng kỳ năm trước. Trong đó, khu vực kinh tế trong nước đạt 43,41 tỷ USD, giảm 11,9%, chiếm 26,4% tổng kim ngạch xuất khẩu; khu vực có vốn đầu tư nước ngoài (kể cả dầu thô) đạt 121,04 tỷ USD, giảm 12,2%, chiếm 73,6%.

Tại phiên họp Chính phủ thường kỳ tháng 6, Thủ tướng Phạm Minh chính từng đánh giá tình hình trong nước khó khăn, thách thức nhiều hơn thời cơ, thuận lợi; nền kinh tế có độ mở lớn nhưng quy mô còn khiêm tốn, năng lực cạnh tranh và sức chống chịu trước các cú sốc từ bên ngoài còn hạn chế, chịu tác động kép từ những yếu tố bên ngoài và bên trong; các vấn đề tồn đọng, kéo dài ngày càng bộc lộ rõ hơn; nhiều vấn đề phát sinh cần phải giải quyết; sức chống chịu của doanh nghiệp bị bào mòn trong bối cảnh chi phí tăng, đơn hàng giảm.

|

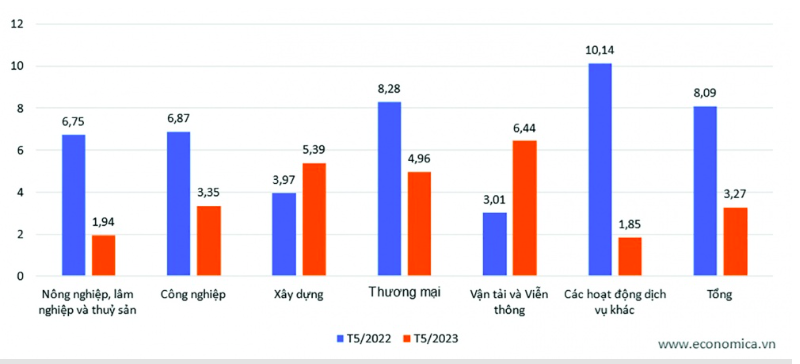

| Tốc độ tăng trưởng tín dụng 5 tháng đầu năm 2022 và 5 tháng đầu năm 2023 (%) Nguồn: Ngân hàng Nhà nước Việt Nam |

Điều hành chính sách tiền tệ theo hướng "linh hoạt, nới lỏng hơn"

Tại hội thảo "Tăng khả năng hấp thụ vốn cho doanh nghiệp” vừa được tổ chức mới đây, Phó Thống đốc Đào Minh Tú thừa nhận, trong bối cảnh khó khăn chung của thế giới và trong nước, với vai trò điều hành chính sách tiền tệ, chưa bao giờ NHNN điều hành chính sách tiền tệ khó như hiện nay, khó như thời điểm cuối năm 2022, mức độ gay gắt đã hơn nhiều.

Phó Thống đốc lý giải thêm, điều hành chính sách tiền tệ trong nền kinh tế mở cửa không thể tránh những tác động từ chính sách tài chính, tiền tệ nói chung và từ các quốc gia khác. Đặc biệt, nền kinh tế Việt Nam cũng rất khó khăn sau 2 năm đại dịch Covid-19; sức chống chịu của doanh nghiệp đã bị bào mòn.

“Đối với NHNN, rất nhiều năm qua mới điều hành chính sách tiền tệ trong bối cảnh đó. Tăng lãi suất hay giảm lãi suất; cung tiền ra nhiều hay ít; làm thế nào để tăng tín dụng, hài hòa giữa chất lượng và số lượng tín dụng, hạn chế nợ xấu, đảm bảo an ninh tài chính quốc gia… đều là những vấn đề NHNN phải lưu ý và điều hành. Sự an toàn, lành mạnh của hệ thống các tổ chức tín dụng sẽ quyết định sự an toàn, lành mạnh của nền tài chính quốc gia trong cả ngắn hạn, trung và dài hạn. Đây là nhiệm vụ rất khó của NHNN” - ông Đào Minh Tú cho biết và chia sẻ thêm: “Nếu như mở điều kiện thì tín dụng có thể tăng ồ ạt sẽ để lại sự mất an toàn hệ thống tổ chức tín dụng ngay trong ngắn hạn; câu chuyện nợ xấu và sự suy giảm sẽ ngay lập tức bị ảnh hưởng; chưa kể đến lãi suất và cung tiền, thực hiện mục tiêu kiểm soát lạm phát...”.

Liên quan đến vấn đề tín dụng, Phó Thống đốc cho rằng, điều hành tín dụng đang rất được NHNN quan tâm. Bên cạnh những giải pháp về nguồn cung tiền, tạo thanh khoản cho nền kinh tế, các tổ chức dụng và tạo nguồn vốn rẻ cho các ngân hàng; hạ lãi suất từ các công cụ vay vốn của các ngân hàng thương mại; các chính sách của Chính phủ chỉ đạo có tính chất hỗ trợ các doanh nghiệp trong lĩnh vực cần hồi phục nhanh, tạo động lực cho nền kinh tế, doanh nghiệp nhỏ và vừa - động lực quan trọng của nền kinh tế Việt Nam… cũng đã được NHNN triển khai quyết liệt trong chỉ đạo, điều hành.

Bên cạnh đó, các gói tín dụng hỗ trợ ngành bất động sản như gói 120.000 tỷ đồng; gói 15.000 tỷ đồng mới được công bố và đang được triển khai cho vay lâm nghiệp, thủy sản và một loạt các chương trình khác được các ngân hàng triển khai…

“Tuy nhiên, chừng đó vẫn chưa đủ để tăng tín dụng” - Phó Thống đốc nói.

Cùng chia sẻ với những khó khăn trong vấn đề điều hành chính sách tiền tệ, tại hội thảo, TS. Võ Trí Thành - Viện trưởng Viện Nghiên cứu chiến lược thương hiệu và cạnh tranh đã chỉ ra 2 "cơn gió ngược" cùng những bất định, rủi ro từ bên ngoài với kinh tế Việt Nam.

“Cơn gió ngược” thứ nhất đến từ sự suy giảm kinh tế thế giới, các đối tác thương mại, đầu tư chính của Việt Nam và mức độ phục hồi của nền kinh tế Trung Quốc.

"Cơn gió ngược" thứ 2 là các điều kiện tài chính tiền tệ chưa bao giờ "ngặt nghèo" như hiện nay: lãi suất, sức ép lên tỷ giá, lạm phát. Nhưng theo TS. Võ Trí Thành, "cơn gió ngược" thứ 2 có thể sẽ dịu đi do lạm phát đã qua đỉnh và giảm nhanh hơn rất nhiều so với kỳ vọng. Các chính sách tiền tệ dần dần sẽ nhẹ nhàng hơn.

Tuy nhiên, theo TS. Võ Trí Thành, lạm phát vẫn là dấu hỏi lớn. Đặc biệt, hiện nay, giá hàng hóa, lương thực, gạo… tăng mạnh. Nguyên nhân do xung đột Ukraine và Nga, Ukraine không xuất khẩu ngũ cốc, một số nước tăng cường an ninh lương thực…

Bên cạnh đó, TS. Võ Trí Thành còn chỉ ra những rủi ro, bất định khác như: biến đổi khí hậu, xung đột địa chính trị, cạnh tranh nước lớn, nợ tài chính…

Không chỉ vậy, bên trong nền kinh tế Việt Nam còn có 2 vòng xoáy "nặng nhất": vòng xoáy tài chính - tiền tệ và vòng xoáy kinh tế thực.

"Từ cuối năm ngoái, chúng ta vấp phải vấn đề thanh khoản, vấn đề về bảng cân đối tài sản của nhiều ngân hàng, áp lực tỷ giá, sự rung lắc của thị trường chứng khoán và trái phiếu doanh nghiệp, lĩnh vực bất động sản. Bên cạnh đó, cũng có một số vấn đề liên quan đến cách xử lý. Điều đó dẫn đến niềm tin thị trường sụt giảm", ông Thành cho hay.

Dù rất khó khăn nhưng 6 tháng qua, theo TS. Võ Trí Thành, bằng nỗ lực và sự may mắn, hiện nay, vấn đề tài chính tiền tệ, thanh khoản cơ bản được cải thiện. Áp lực lãi suất, tỷ giá, lạm phát cũng được hạ nhiệt. Chính phủ tháo gỡ khó khăn cho thị trường trái phiếu doanh nghiệp và thị trường bất động sản bằng biện pháp sửa đổi pháp lý, hỗ trợ tài chính - tiền tệ, tái cấu trúc thị trường bất động sản. Tuy nhiên, kết quả ghi nhận còn hạn chế và có lẽ, sẽ phục hồi tốt hơn giai đoạn đầu năm 2024.

Thách thức từ bên ngoài cũng như trong nước đối với tăng trưởng kinh tế là rất lớn. Chính sách tiền tệ và hệ thống các ngân hàng có tầm quan trọng đối với nền kinh tế được ví như hệ thống mạch máu của cơ thể sống, đặc biệt đối với nền kinh tế thị trường đã hội nhập sâu rộng vào nền kinh tế thế giới. Sự điều hành chính sách tiền tệ của ngân hàng nhà nước để đạt được những mục đích ổn định và tăng trưởng kinh tế - như kiềm chế lạm phát, duy trì ổn định tỷ giá hối đoái, đạt được toàn dụng lao động hay tăng trưởng kinh tế.

Trước tình hình đó, mới đây, Thủ tướng Chính phủ đã khẩn trương chỉ đạo và yêu cầu NHNN tiếp tục thực hiện chính sách tiền tệ chủ động, linh hoạt, nới lỏng, kịp thời, hiệu quả hơn; phối hợp đồng bộ, chặt chẽ, hài hòa với chính sách tài khoá mở rộng hợp lý, có trọng tâm, trọng điểm, hiệu quả, nhanh chóng, dứt khoát; chú trọng nâng cao hơn nữa hiệu quả phối hợp các chính sách.

Cho rằng đây là cơ hội cần nắm bắt, Thủ tướng nêu rõ chính sách tiền tệ linh hoạt hơn, mở rộng hơn được thể hiện chủ yếu thông qua: Tăng cung tiền (M2), tăng tín dụng, giảm mặt bằng lãi suất, nhất là lãi suất cho vay.

Theo Thủ tướng, về thực chất, chủ trương này đã được Chính phủ, Thủ tướng Chính phủ chỉ đạo quyết liệt, nhất quán, có lộ trình, xuyên suốt từ tháng 10/2022 đến nay, NHNN đã làm nhưng cần làm mạnh hơn nữa.

Thủ tướng Chính phủ đưa ra chủ trương chuyển chính sách tiền tệ từ "chặt chẽ" trước tháng 10/2022 sang "chắc chắn" từ tháng 10/2022 và tiếp tục chuyển sang "linh hoạt, nới lỏng hơn" trong điều kiện hiện nay là cần thiết. Điều này nhằm đáp ứng yêu cầu cấp thiết tháo gỡ khó khăn về thanh khoản, tín dụng, thúc đẩy phục hồi, phát triển sản xuất, kinh doanh và phù hợp với thực tiễn.

https://kinhtexaydung.petrotimes.vn/

Minh Thùy

- BIC tổ chức Hội nghị tổng kết năm 2025 và phát động kinh doanh năm 2026

- BIC ưu đãi 15% phí bảo hiểm sức khỏe cao cấp mừng Ngày Quốc tế Phụ nữ

- BIDV và giải pháp giúp hộ kinh doanh chuẩn hóa tài khoản

- Ngân hàng phải thông báo trước với khách khi dùng AI

- Masterise Group và Marriott International ký kết hợp tác quản lý đa dự án, đánh dấu bước phát triển chiến lược tại Việt Nam

- Điểm tin ngân hàng ngày 30/1: Ngân hàng “gồng mình” cho vay vượt vốn huy động

- Điểm tin ngân hàng ngày 28/1: Lãi suất tiếp tục tăng mạnh

- Điểm tin ngân hàng ngày 27/1: Nhiều ngân hàng đẩy lãi suất lên kịch trần

- Techcombank ra mắt thẻ tín dụng Techcombank Visa Business Platinum, dẫn đầu đặc quyền tài chính vượt trội cho doanh nghiệp

- Điểm tin ngân hàng ngày 26/1: Cuộc đua lãi suất ngày càng sôi động