Chứng khoán khởi sắc, doanh nghiệp tăng tốc kế hoạch phát hành cổ phiếu

Khi thị trường chứng khoán giao dịch sôi động trở lại, nhiều doanh nghiệp tăng tốc kế hoạch phát hành cổ phiếu, điều này trái ngược với thời điểm quý I, II.

Nếu như năm 2022 và nửa đầu năm nay, số doanh nghiệp thực hiện phát hành cổ phiếu để gọi vốn mới không nhiều thì trong quý III/2023 này, qua khảo sát ở các công ty chứng khoán, số hồ sơ xin phát hành tăng cao. Một phần do thị trường chứng khoán có tín hiệu phục hồi, thuận lợi hơn cho việc triển khai các kế hoạch phát hành, một phần đến từ nhu cầu vốn của bản thân các doanh nghiệp.

Mới đây nhất, CTCP Công nghệ - Viễn thông ELCOM (mã: ELC) thông báo ngày 26/9 sẽ là ngày chốt danh sách cổ đông để lấy ý kiến bằng văn bản cho một số nội dung.

Theo đó, ELCOM sẽ xin ý kiến cổ đông thông qua việc phát hành cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu (phát hành cổ phiếu thưởng cho cổ đông hiện hữu) với tỷ lệ 40%, tương ứng cổ đông sở hữu 100 cổ phiếu được nhận thêm 40 cổ phiếu mới. Nguồn vốn phát hành từ lợi nhuận sau thuế chưa phân phối và thặng dư vốn cổ phần của Công ty.

Đặc biệt tại CTCP Hoàng Anh Gia Lai (mã: HAG) ngày 10/8 đã chốt danh sách cổ đông thực hiện lấy ý kiến cổ đông bằng văn bản, thời gian lấy ý kiến từ ngày 14/8 đến ngày 27/9. Trong đó, đáng chú ý có nội dung xin ý kiến về phương án chào bán cổ phiếu riêng lẻ.

|

Công ty cho biết, sẽ chào bán 130 triệu cổ phiếu riêng lẻ với giá 10.000 đồng/cổ phiếu để huy động 1.300 tỷ đồng, đối tượng huy động là nhà đầu tư chứng khoán chuyên nghiệp và dự kiến triển khai sau khi Uỷ ban Chứng khoán Nhà nước có văn bản chấp thuận.

Số tiền huy động, Hoàng Anh Gia Lai dự kiến dùng 700 tỷ đồng để bổ sung vốn lưu động và cơ cấu lại nợ cho công ty con của Công ty là Công ty TNHH Hưng Thắng Lợi Gia Lai; 323 tỷ đồng thanh toán khoản nợ gốc và lãi trái phiếu do Công ty phát hành ngày 18/6/2012, có mã trái phiếu là HAG2012.300; và còn lại 277 tỷ đồng cơ cấu lại các khoản nợ vay tại Ngân hàng TMCP Tiên Phong cho Công ty con là CTCP Gia Súc Lơ Pang.

Trước đó, vào tháng 4/2023 là ngày kết thúc đợt chào bán riêng lẻ 161,9 triệu cổ phiếu với giá 10.500 đồng/cp đã được Ủy ban Chứng khoán Nhà nước thông qua ngày 17/1/2023. Tuy nhiên, Hoàng Anh Gia Lai đã không hoàn thành đợt chào bán cổ phiếu riêng lẻ theo quy định.

Công ty lý giải nguyên nhân không chào bán thành công do diễn biến giá cổ phiếu trên thị trường chứng khoán không phù hợp với giá chào bán dự kiến, dẫn đến việc các nhà đầu tư được chào bán đã từ chối chào mua.

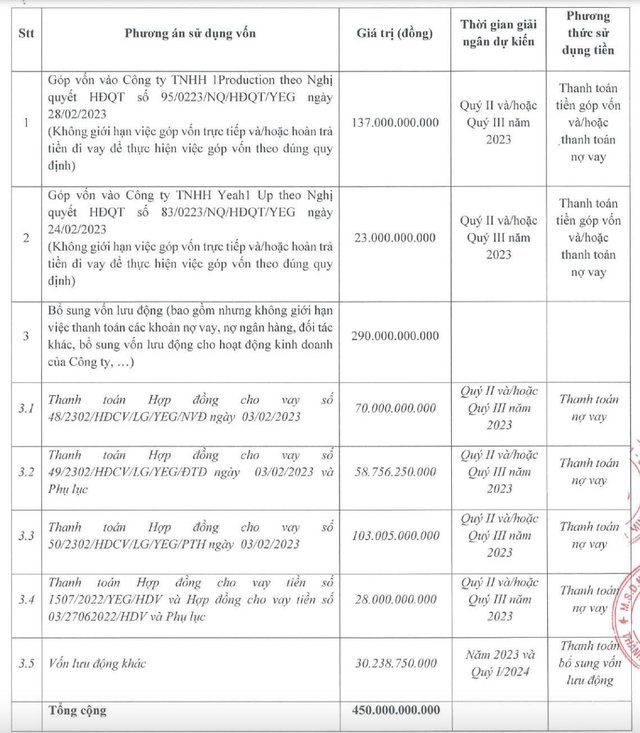

Cuối tháng 8/2023, CTCP Tập đoàn Yeah1 (mã: YEG) thông qua kế hoạch chào bán cổ phiếu riêng lẻ để huy động 450 tỷ đồng.

Cụ thể, Yeah1 thông qua kế hoạch phát hành 45 triệu cổ phiếu riêng lẻ với giá 10.000 đồng/cổ phiếu để huy động 450 tỷ đồng, cổ phiếu bị hạn chế chuyển nhượng 3 năm kể từ ngày kết thúc đợt chào bán.

Trong đó, từ ngày 25/8 đến ngày 8/9 sẽ là thời gian đăng ký mua; và từ ngày 25/8 đến 16h30 ngày 11/9 là thời gian nộp tiền mua cổ phiếu trong đợt phát hành riêng lẻ.

|

| Mục đích huy động vốn của Yeah1/https://kinhtexaydung.petrotimes.vn/ |

Doanh nghiệp môi giới bất động sản là Khải Hoàn Land (mã: KHG) cũng đã có tờ trình lấy ý kiến cổ đông bằng văn bản về việc chào bán tối đa 180 triệu cổ phiếu riêng lẻ với giá 10.000 đồng/cổ phiếu. Về số lượng nhà đầu tư được tham gia đợt chào bán, Khải Hoàng Land cho biết sẽ chào bán cho tối đa 20 nhà đầu tư chứng khoán chuyên nghiệp.

Một đơn vị khác là CTCP Tập đoàn Xây dựng Hòa Bình (mã:HBC) cũng có kế hoạch xin ý kiến cổ đông về phương án phát hành 274 triệu cổ phiếu để tăng vốn điều lệ với giá 12.000 đồng/cổ phiếu.

Trong đó, Hòa Bình sẽ phát hành riêng lẻ 107 triệu cổ phiếu để hoán đổi nợ với các chủ nợ là nhà cung cấp, nhà thầu phụ, nhà sản xuất. Tỷ lệ hoán đổi nợ là 1,2:1 (cứ 12.000 đồng nợ được hoán đổi bằng 1 cổ phiếu phổ thông).

Bên cạnh đó, HBC lên phương án chào bán 120 triệu cổ phiếu riêng lẻ đợt 1 cho các nhà đầu tư chứng khoán chuyên nghiệp. Thời gian thực hiện dự kiến là trong năm 2023 - 2024. Nếu hoàn tất, công ty sẽ thu được khoảng 1.440 tỷ đồng từ thương vụ này. Sau đó, Hòa Bình sẽ chào bán cổ phiếu riêng lẻ đợt 2 với tối đa 47 triệu cổ phiếu, giá chào bán cũng là 12.000 đồng và dự thu 564 tỷ đồng. Thời gian dự kiến là sau khi hoàn tất chào bán riêng lẻ đợt 1 ít nhất 6 tháng.

Nếu hoàn tất, vốn điều lệ của Hòa Bình sẽ tăng gần gấp đôi từ hơn 2.741 tỷ đồng lên mức hơn 5.481 tỉ đồng. Số cổ phiếu chào bán riêng lẻ đều bị hạn chế chuyển nhượng tối thiểu 3 năm với nhà đầu tư chiến lược và tối thiểu 1 năm với nhà đầu tư chứng khoán chuyên nghiệp. Thời gian dự kiến phát hành riêng lẻ trong năm 2023 - 2024...

|

Cũng cuối tháng 8/2023, một công ty xây dựng khác là Coteccons (mã:CTD) vừa có Nghị quyết HĐQT thông qua triển khai phương án phát hành cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu đã được Đại hội đồng cổ đông thường niên 2023 thông qua.

Theo đó, số lượng cổ phiếu Coteccons dự kiến phát hành thêm là 24.804.752 cổ phiếu, tỷ lệ phát hành (số lượng cổ phiếu dự kiến phát hành/số lượng cổ phiếu đang lưu hành) là 33,33%. Tỷ lệ thực hiện quyền 3:1, nghĩa là cổ đông sở hữu 3 cổ phiếu sẽ được nhận thêm 1 cổ phiếu mới.

Coteccons cho biết, mục đích phát hành là để tăng vốn cổ phần từ nguồn vốn chủ sở hữu. Nguồn vốn phát hành từ quỹ đầu tư phát triển trên Báo cáo tài chính riêng năm 2022 đã được kiểm toán. Thời gian dự kiến phát hành sau khi Ủy ban Chứng khoán Nhà nước thông báo về việc nhận đầy đủ tài liệu báo cáo phát hành. Phần cổ phiếu lẻ sẽ được làm tròn xuống đến hàng đơn vị, phần lẻ thập phân sẽ được huỷ bỏ.

Ngoài ra còn nhiều doanh nghiệp ở tất cả các lĩnh vực cũng đang lên kế hoạch phát hành cổ phiếu như Công ty CP Chứng khoán Nhất Việt - công ty sở hữu cổ phiếu VFS; CTCP Coma 18 (mã: CIG); Dệt may Thành Công (mã: TCM)...

https://kinhtexaydung.petrotimes.vn/

Hà Phương - Huy Tùng

-

Điểm tin xây dựng - bất động sản ngày 22/5: TPHCM cấp hơn 70.000 sổ hồng sau 6 tháng tháo gỡ vướng mắc pháp lý

-

Doanh nghiệp bất động sản lao đao sau kiểm toán năm 2024

-

Nhận định thị trường chứng khoán ngày 14/2: Tiếp tục phân hóa, dòng tiền tìm đến các nhóm ngành ngách

-

Tin nhanh chứng khoán ngày 20/12: Sắc xanh trở lại, thanh khoản giảm mạnh

- Thúc đẩy khoa học công nghệ, đổi mới sáng tạo trong nông nghiệp

- Ứng dụng khoa học, công nghệ trong dự báo và cảnh báo sớm thiên tai

- Hội đồng giám khảo quốc tế cân nhắc các phương án thiết kế hàng đầu thế giới cho kiến trúc nhà ga hành khách cảng hàng không Gia Bình

- Hà Nội sau khi thực hiện chính quyền hai cấp: Người dân không phải đổi "sổ đỏ"

- Vườn ươm "hạt giống đỏ", khơi nguồn năng lượng mới từ mái trường THPT Nguyễn Văn Cừ

- Lấy ý kiến nhân dân về dự thảo văn kiện Đại hội XIV của Đảng theo 3 cách, trong đó có VNeID

- Làm rõ mối quan hệ và cơ chế xử lý mâu thuẫn giữa các loại quy hoạch

- Công nghệ định danh và truy xuất nguồn gốc: Chìa khóa 'nâng tầm hàng Việt' trong kỷ nguyên số

- Mùa trăng sẻ chia: Hơn 45.000 phần quà Trung thu từ Tân Hiệp Phát thắp sáng nụ cười trẻ thơ

- Tập đoàn Bảo Việt và hàng loạt ông lớn “ôm đất” bỏ hoang gây lãng phí