Chi phí dự phòng rủi ro tín dụng các ngân hàng có sự phân hóa mạnh

Báo cáo tài chính hợp nhất quý 2/2022 tại các ngân hàng đã công bố cho thấy, tổng nợ xấu của 27 ngân hàng tính đến thời điểm 30/6/2022 hơn 150.000 tỷ đồng, tăng 22% so với đầu năm.

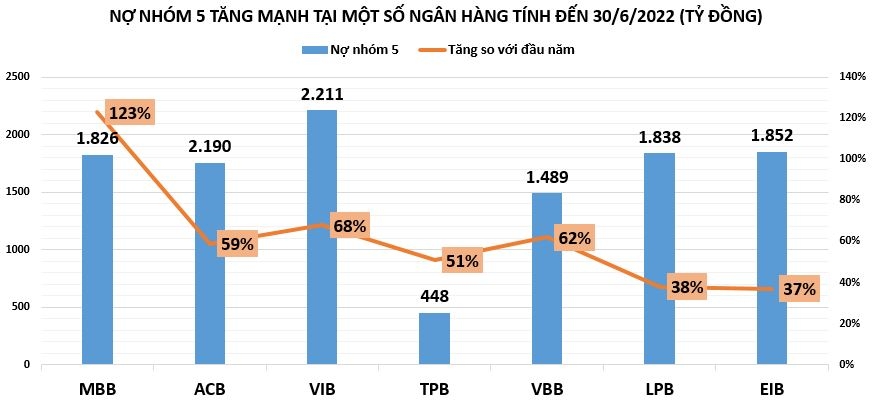

Phần lớn các ngân hàng có xu hướng nợ xấu tăng sau 6 tháng đầu năm. Trong đó, ngân hàng Quốc dân là nhà băng có sự gia tăng đột biến về nợ xấu, tăng từ 1.249 tỷ đồng lên 4.900 tỷ đồng, tương đương tăng gấp hơn 3 lần. Số dư nợ xấu tại các ngân hàng như MB, SHB, OCB, Agribank, VIB… đều tăng mạnh trong nửa đầu năm.

Mặc dù nợ xấu đang có xu hướng tăng khá mạnh, nhưng theo các chuyên gia, nợ xấu còn có thể “xấu” hơn bởi đang tiềm ẩn trong nhiều khoản nợ được cơ cấu lại theo các thông tư về hỗ trợ khách hàng chịu ảnh hưởng bởi Covid-19 của Ngân hàng Nhà nước.

Trong báo cáo nghiên cứu về ngân hàng do Công ty CP Báo cáo đánh giá Việt Nam (Vietnam Report) thực hiện, nhiều chuyên gia tham gia khảo sát nhận định, nợ xấu đang có xu hướng tăng khá mạnh, khi sức ảnh hưởng của đại dịch lên bảng cân đối kế toán của ngân hàng được dự báo còn tiếp tục kéo dài do DN chưa thể phục hồi.

Tỷ lệ nợ xấu nội bảng có thể tiếp tục tăng khi ngân hàng chuyển dần các khoản nợ tái cơ cấu về đúng nhóm nợ, đặc biệt là sau khi Thông tư 14/2021/TT-NHNN liên quan đến cơ cấu lại nợ, giữ nguyên nhóm nợ, miễn giảm lãi suất cho khách hàng cá nhân và DN do dịch Covid-19 đã hết hạn vào 30/6 và NHNN không gia hạn.

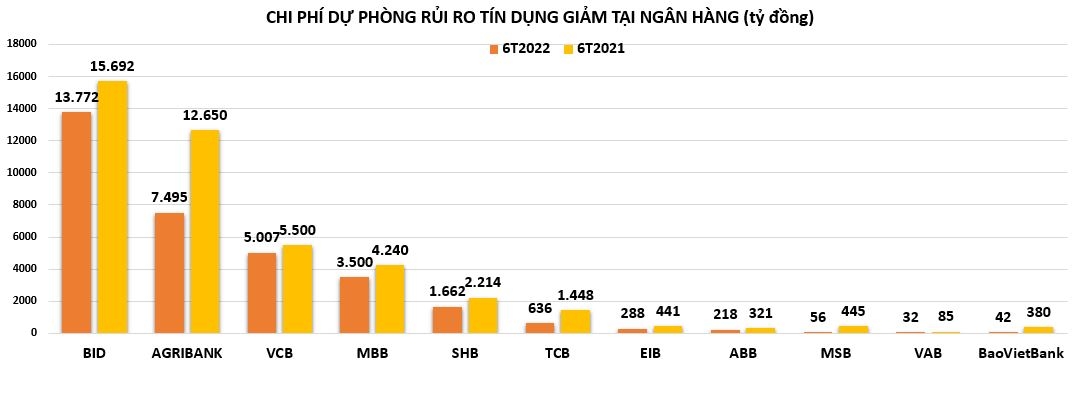

Vì thế, áp lực trích lập dự phòng rủi ro tín dụng của các ngân hàng đang ngày càng lớn. Tuy nhiên, thống kê từ báo cáo tài chính hợp nhất quý 2/2022 tại 27 ngân hàng cho thấy, 6 tháng đầu năm 2022, chi phí dự phòng rủi ro giảm 9,7% so với cùng kỳ năm trước, đạt hơn 61.000 tỷ đồng. Mức độ tăng trích lập này rõ ràng chưa tương xứng với tốc độ tăng nợ xấu như đã nêu ở phần trên.

|

Lo ngại rủi ro nợ xấu, loạt nhà băng ‘mạnh tay’ trích lập chi phí dự phòng

Áp lực từ nền kinh tế bên ngoài, nợ xấu gia tăng… đang khiến các ngân hàng phải tăng chi phí dự phòng rủi ro.

Điển hình tại Sacombank, 6 tháng đầu năm 2022, ngân hàng này đã trích lập hơn 2.908 tỷ đồng chi phí dự phòng rủi ro tín dụng, tăng đến 99% so với cùng kỳ 2021. Hay tại LienVietpostbank chi phí dự phòng rủi ro tín dụng tăng tới 54%, lên mức 949 tỷ đồng.

Trường hợp tại HDBank bỏ ra 1.442 tỷ đồng cho chi phí dự phòng rủi ro, tương đương tăng 57%; ngân hàng Seabank cũng tăng tới 66% chi phí dự phòng, lên hơn 697 tỷ đồng;…

Thậm chí tại một số ngân hàng quy mô nhỏ hơn, chi phí dự phòng rủi ro tín dụng tăng bằng lần.

Đơn cử như Saigonbank tăng trích lập dự phòng rủi ro cao gấp 5,8 lần so với cùng kỳ, ghi nhận 181 tỷ đồng. Riêng quý 2/2022, Saigonbank tăng trích lập dự phòng gấp 2,9 lần (103 tỷ đồng), do đó lãi sau thuế giảm 21%, chỉ còn gần 44 tỷ đồng.

Tại ngân hàng Vietbank chi phí dự phòng rủi ro còn cao gấp 6 lần cùng kỳ, chi hơn 168 tỷ đồng; Kienlongbank có chi phí tăng gấp đôi, lên mức 147 tỷ đồng;…

Xét về tuyệt đối, BIDV là ngân hàng có chi phí dự phòng rủi ro lớn nhất trong 6 tháng đầu năm với 13.772 tỷ đồng, giảm 12% so với cùng kỳ.

Đứng thứ hai là VietinBank với chi phí dự phòng rủi ro là 10.310 tỷ đồng, tăng gần 22% so với cùng kỳ. Tiếp theo là VPBank với chi phí dự phòng rủi ro tăng nhẹ 12,3%, đạt 9.718 tỷ đồng.

Hai “ông lớn” Agribank cà Vietcombank ở hai vị trí tiếp theo với chi phí lần lượt là 7.495 tỷ đồng và 5.007 tỷ đồng. Hai ngân hàng này đều có sự sụt giảm so với cùng kỳ, với mức giảm lần lượt là 40,8% và 9%.

Nhiều ngân hàng giảm mạnh chi phí dự phòng rủi ro

|

Ở một diễn biến khác, nhiều ngân hàng lại chọn cách giảm trích lập dự phòng rủi ro tín dụng trong bối cảnh nợ xấu tăng mạnh nửa đầu năm 2022.

Điển hình tại ABBank chỉ dành ra 218 tỷ đồng để trích dự phòng rủi ro tín dụng, giảm 32% so với cùng kỳ. Do đó lãi trước thuế tăng 39%, lên mức gần 1.662 tỷ đồng. Đáng nói, tính đến 30/06/2022, ABBank ghi nhận gần 1.790 tỷ đồng nợ xấu, tăng 11% so với đầu năm.

Còn tại ngân hàng MSB, trong nửa đầu năm giảm đến 87% chi phí dự phòng rủi ro, chỉ còn trích gần 56 tỷ đồng, do đó Ngân hàng báo lãi trước thuế gần 3.336 tỷ đồng, tăng 7% so cùng kỳ.

Tại Viet A Bank, 6 tháng đầu năm giảm đến 62% chi phí dự phòng rủi ro tín dụng, chỉ còn hơn 32 tỷ đồng, do đó Ngân hàng báo lãi trước thuế gần 598 tỷ đồng.

Ngay cả những ngân hàng lớn cũng giảm mạnh chi phí dự phòng trong bối cảnh nợ xấu tăng.

Điển hình tại ngân hàng Agribank giảm đến 40% chi phí dự phòng rủi ro, chỉ dành ra 7.495 tỷ đồng trong khi cùng kỳ 2021 lên tới 12.650 tỷ đồng.

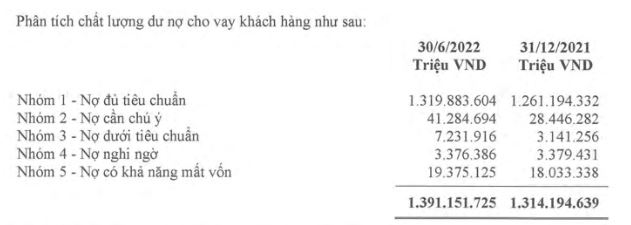

Đáng nói, tính đến 30/6/2022, Agribank hiện là ngân hàng có số dư nợ xấu cao nhất với gần 30.000 tỷ đồng, tăng hơn 22% so với đầu năm. Trong đó, nợ có khả năng mất vốn (nợ nhóm 5) chiếm đến 64,6% nợ xấu với 19.375 tỷ đồng. Tỷ lệ nợ xấu của ngân hàng cũng tăng từ 1,87% vào cuối năm ngoái lên 2,16%.

|

| Chi tiết các nhóm nợ của Agribank. (Nguồn: BCTC Agribank)/https://kinhtexaydung.petrotimes.vn/ |

Ông lớn Vietcombank nửa đầu năm nay cũng giảm 9% chi phí dự phòng rủi ro, còn 5.007 tỷ đồng. Tính đến 30/6/2022, nợ xấu của Vietcombank tăng 9% so với đầu năm, ghi nhận gần 6.694 tỷ đồng.

Thậm chí tại Techcombank giảm đến 56% chi phí dự phòng trong 6 tháng đầu năm, chỉ còn gần 636 tỷ đồng, do đó Ngân hàng thu được 14.106 tỷ đồng lãi trước thuế, tăng 22%. Trong khi đó, tổng nợ xấu tại Techcombank có dấu hiệu tăng nhẹ 3% so với đầu năm, ghi nhận 2.359 tỷ đồng.

Trường hợp tại ngân hàng MB, 6 tháng đầu năm trích lập 3.500 tỷ đồng để dự phòng rủi ro tín dụng, giảm 17% so với cùng kỳ, do đó thu được khoản lãi trước thuế hơn 11.896 tỷ đồng, tăng 49%. Đáng chú ý, nợ xấu tính đến 30/06/2022 tại MB tăng đến 52% so với đầu năm, chiếm 4.975 tỷ đồng trong tổng dư nợ. Trong đó, nợ có khả năng mất vốn tăng mạnh nhất. Kết quả, tỷ lệ nợ xấu trên dư nợ vay tăng từ 0,9% đầu năm lên 1,2%.

Báo cáo tài chính hợp nhất quý 2/2022 cho thấy, chi phí dự phòng rủi ro tín dụng tại ngân hàng giảm thấp đi trong khi nợ xấu lại có xu hướng tăng lên trong nửa đầu năm 2022.

https://kinhtexaydung.petrotimes.vn/

Hà Phương

-

Mở túi mù, săn quà “khủng” cùng Techcombank “Sinh Lời Rinh Lộc”

-

Techcombank phân phối sản phẩm Techcom Life: Bước tiến mới cho hệ sinh thái tài chính - bảo hiểm liền mạch

-

Lan tỏa “Bước chạy vì một Việt Nam vượt trội”, hàng chục ngàn người cùng Techcombank trao cơ hội bước đi cho trẻ em Việt

-

Techcombank được cả Fitch Ratings và S&P Global xếp hạng tín nhiệm ở mức cao

- Ứng dụng khoa học, công nghệ trong dự báo và cảnh báo sớm thiên tai

- Hội đồng giám khảo quốc tế cân nhắc các phương án thiết kế hàng đầu thế giới cho kiến trúc nhà ga hành khách cảng hàng không Gia Bình

- Hà Nội sau khi thực hiện chính quyền hai cấp: Người dân không phải đổi "sổ đỏ"

- Vườn ươm "hạt giống đỏ", khơi nguồn năng lượng mới từ mái trường THPT Nguyễn Văn Cừ

- Lấy ý kiến nhân dân về dự thảo văn kiện Đại hội XIV của Đảng theo 3 cách, trong đó có VNeID

- Làm rõ mối quan hệ và cơ chế xử lý mâu thuẫn giữa các loại quy hoạch

- Công nghệ định danh và truy xuất nguồn gốc: Chìa khóa 'nâng tầm hàng Việt' trong kỷ nguyên số

- Mùa trăng sẻ chia: Hơn 45.000 phần quà Trung thu từ Tân Hiệp Phát thắp sáng nụ cười trẻ thơ

- Tập đoàn Bảo Việt và hàng loạt ông lớn “ôm đất” bỏ hoang gây lãng phí

- Bão số 10 tràn về sáng 30/9, Hà Nội tê liệt trong biển nước