Trái phiếu bất động sản nở rộ, nhà đầu tư có quá lo ngại?

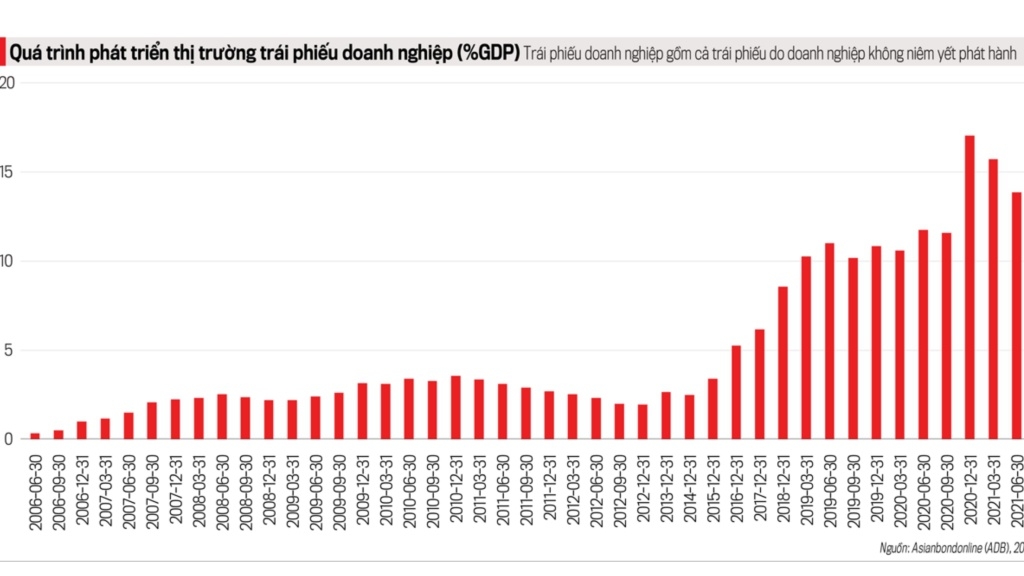

Báo cáo của Hiệp hội Thị trường trái phiếu Việt Nam cho thấy, trong 10 năm trở lại đây, thị trường trái phiếu doanh nghiệp ở Việt Nam có tốc độ tăng trưởng bình quân trên 30% và là một trong những thị trường có tốc độ tăng trưởng cao nhất ở châu Á. Hiện nay, quy mô thị trường đạt xấp xỉ 14% GDP.

|

| Tốc độ tăng trưởng thị trường trái phiếu doanh nghiệp so với GDP qua các năm (Ảnh ADB). |

Trong báo cáo thị trường trái phiếu doanh nghiệp do Trung tâm Phân tích và Tư vấn Đầu tư, Công ty cổ phần chứng khoán SSI (SSI Research) công bố mới đây đã cho thấy lượng trái phiếu do các doanh nghiệp BĐS phát hành chứng kiến sự tăng trưởng đáng kể.

Tính chung nửa đầu 2021, các doanh nghiệp BĐS phát hành 92,3 nghìn tỷ đồng trái phiếu với lãi suất bình quân là 10,36%/năm, thấp hơn 23 bps so với bình quân năm 2020 trong khi kỳ hạn bình quân giữ ở mức 3,8 năm. Các ngân hàng và CTCK đã mua 37,3 nghìn tỷ đồng trái phiếu BĐS (chiếm 40,4%).

Các doanh nghiệp phát hành nhiều nhất trong quý vừa qua là Vingroup, Golden Hill, BĐS BIM, Dịch vụ Giải trí Hưng Thịnh Quy Nhơn, Hưng Thịnh Land, Hải Phát...Hay mới đây, Công ty TNHH KN Cam Ranh vừa phát hành thành công 1.000 tỷ trái phiếu (ngày 31/8/2021), kỳ hạn 60 tháng. Tổng công ty phát triển đô thị Kinh Bắc cũng thông báo đã hoàn tất phát hành 1.500 tỉ đồng trái phiếu kỳ hạn 24 tháng, lãi suất cố định 10,8%/năm.

Một trong những lô trái phiếu lớn vừa được phát hành mới đây là của Công ty TNHH Đầu tư Bất động sản Ngôi Sao Việt - Công ty con của Tập đoàn Tân Hoàng Minh với giá trị 1.900 tỷ đồng, kỳ hạn 60 tháng, lãi suất cố định 11,5%/năm. Mục đích phát hành là góp vốn hợp đồng đặt cọc hợp tác kinh doanh dự án đầu tư 2 toà văn phòng và hỗn hợp tại lô I-A và II-III thuộc dải đất phía Nam đường Đại Cồ Việt, quận Hai Bà Trưng, Hà Nội. Tài sản đảm bảo là quyền phát sinh từ hợp đồng đặt cọc hợp tác kinh doanh; quyền sở hữu 200 tỷ đồng vốn điều lệ, tương đương 12,5% vốn góp tại Công ty Ngôi Sao Việt.

Theo dữ liệu của Ủy ban Chứng khoán Nhà nước, tỷ trọng phát hành trái phiếu của các doanh nghiệp bất động sản luôn chiếm ở mức khá cao 38 - 44% tổng lượng phát hành trái phiếu doanh nghiệp. Riêng nửa đầu năm nay, có tới 92.300 tỷ đồng tiền trái phiếu doanh nghiệp bất động sản được phát hành, trong đó, chiếm phần lớn là những tập đoàn, doanh nghiệp bất động sản lớn nhất Việt Nam hiện nay. Gần một nửa trong số này đã được ngân hàng mua, còn lại hầu hết vẫn là các nhà đầu tư cá nhân.

Nhận định về thị trường trái phiếu bất động sản hiện tại, các chuyên gia, doanh nghiệp, tổ chức phát hành trái phiếu vẫn còn tình trạng “vàng thau lẫn lộn”. Một số, trái phiếu bất động sản của doanh nghiệp có tài sản thế chấp nhưng trong phương pháp luận của xếp hạng tín nhiệm thì tài sản thế chấp không có giá trị nhiều lắm, ngoại trừ với ngân hàng phát hành riêng lẻ. Bên cạnh đó, hiện nay, một số trái phiếu doanh nghiệp được ngân hàng, công ty chứng khoán cam kết bảo lãnh thanh toán. Ngoài ra, doanh nghiệp phát hành trái phiếu thời gian 1 năm hay 2 năm nhưng được ngân hàng, công ty chứng khoán cam kết mua lại trước hạn 3 tháng, 6 tháng hay 12 tháng.

Nói về cuộc đua phát hành trái phiếu để M&A dự án của các doanh nghiệp địa ốc, ông Trương Hiền Phương, Giám đốc cấp cao Chứng khoán KIS Việt Nam từng cho biết trên truyền thông, khi phát hành trái phiếu thực chất là phát hành công cụ nợ, nghĩa là doanh nghiệp đi vay và có hai điều phải lưu ý: Một là tới hạn trái phiếu thì phải thanh toán vốn gốc; thứ 2 là nếu doanh nghiệp trả lãi hàng tháng, trả bán niên hay cuối kỳ thì doanh nghiệp sẽ phải chịu mức lãi suất cố định mà thông thường thì trái phiếu doanh nghiệp BĐS hiện nay đa phần đều có lãi suất trên 10%.

Ông Phương cũng cho biết nếu doanh nghiệp quản trị dòng tiền tốt, họ phát hành trái phiếu rất lớn để thâu tóm các quỹ đất vàng, đất kim cương và phát triển các dự án rất thần tốc. Sau đó, bằng cách này cách kia doanh nghiệp này bán sản phẩm như bán sỉ, bán bằng chiêu thức khuyến mãi, bán bằng cách liên kết ngân hàng để miễn lãi cho người mua… dẫn đến thanh khoản rất tốt. Vì thế, dù họ sử dụng công cụ nợ nhiều nhưng lại không đáng lo về dòng tiền.

Một số nhà đầu tư khác cũng cho hay, dù khó khăn do dịch bệnh nhưng rủi ro vỡ nợ ngắn hạn có thể chưa tăng cao và khi dịch bệnh được kiểm soát ngành bất động sản sẽ được hồi phục. Là một nhà đầu tư chúng tôi rất thận trọng khi phân tích công ty và đặc biệt phân tích xem doanh nghiệp nào có thể duy trì tốt qua đại dịch, sẽ có những công ty vượt qua được khoảng thời gian khó khăn này.

Thực chất, trái phiếu doanh nghiệp là một khoản vay của doanh nghiệp, có thể được bảo lãnh phát hành bởi ngân hàng thương mại hoặc dựa vào uy tín của chính doanh nghiệp đó hoặc tài sản bảo đảm là cổ phiếu của chính doanh nghiệp phát hành… Do đó, để thị trường trái phiếu phát triển lành mạnh, minh bạch và trở thành kênh huy động vốn cho các doanh nghiệp, các chuyên gia cho rằng cơ quan quản lý cần đưa ra những giải pháp đồng bộ để thúc đẩy thị trường phát triển tốt; minh bạch hóa thông tin; chuẩn mực kế toán; kiểm toán; phát triển thị trường thứ cấp và gắn với kiểm soát rủi ro...

https://kinhtexaydung.petrotimes.vn/

Hải Lan - Huy Tùng

-

CTCP Tổng Bách Hóa đóng vai trò lớn trong dự án trở lại của Tân Hoàng Minh

-

Nhận định thị trường chứng khoán ngày 14/2: Tiếp tục phân hóa, dòng tiền tìm đến các nhóm ngành ngách

-

Tin nhanh chứng khoán ngày 20/12: Sắc xanh trở lại, thanh khoản giảm mạnh

-

Điểm tin xây dựng - bất động sản ngày 16/11: Hà Nội rà soát các dự án “đắp chiếu” để chống lãng phí

- Điểm tin xây dựng - bất động sản ngày 24/11: Hà Nội sắp mở bán nhà ở xã hội giá dưới 15 triệu đồng/m2

- Branded Living Summit 2025: Ba đòn bẩy vàng cho bất động sản cao cấp Việt Nam trong chu kỳ "thăng hoa" mới

- Điểm tin xây dựng - bất động sản ngày 20/11: Ninh Bình công bố nhà đầu tư thắng thầu siêu dự án đô thị hơn 16.000 tỷ đồng

- Bộ Xây dựng chấn chỉnh tình trạng nộp hồ sơ mua bán nhà ở xã hội

- Điểm tin xây dựng - bất động sản ngày 19/11: Mức độ quan tâm đến bất động sản hạng sang tại TP Hồ Chí Minh tăng vọt

- Điểm tin xây dựng - bất động sản ngày 17/11: TP Hồ Chí Minh xác định giá đất cụ thể cho loạt dự án

- Động lực tăng trưởng của vùng đô thị vệ tinh phía Đông TP HCM

- Masterise Group và hành trình "lớn lên cùng đất nước": Từ phát triển đô thị đến kiến tạo hạ tầng quốc gia

- Điểm tin xây dựng - bất động sản ngày 14/11: Nguồn cung căn hộ tại Hà Nội sẽ dồi dào hơn kể từ năm 2026

- Điểm tin xây dựng - bất động sản ngày 11/11: Khánh Hòa sắp đấu giá khu đất đắc địa ven biển Nha Trang