Những thách thức trong chuyển đổi số của ngành ngân hàng

Ba trụ cột đẩy tốc độ chuyển đổi số trong lĩnh vực ngân hàng

Ngân hàng là ngành dịch vụ hiện đại, huyết mạch của cả nền kinh tế, nên khi ngành Ngân hàng đi đầu trong chuyển đổi số đã thúc đẩy các ngành kinh tế khác chuyển đổi số, góp phần phát triển kinh tế số và xã hội số. Việc số hóa hoạt động ngân hàng đã cung cấp công cụ, tạo điều kiện thuận lợi, cũng như rộng mở cơ hội cho cộng đồng doanh nghiệp và người dân tiếp cận tín dụng. Về phía ngân hàng, môi trường số giúp việc cung cấp các sản phẩm, dịch vụ nhanh chóng, hiệu quả với chi phí thấp. Hệ thống ngân hàng cũng minh bạch hơn trong hoạt động.

|

| |

Ông Vũ Viết Ngoạn, nguyên Chủ tịch Ủy ban Giám sát tài chính quốc gia đánh giá, tài chính-ngân hàng ở nước ta được xem là một trong những ngành có tốc độ chuyển đổi số và đổi mới sáng tạo hàng đầu. Việc ứng dụng chuyển đổi số của ngành tài chính-ngân hàng nước ta rất ấn tượng.

Theo thống kê của Ngân hàng Nhà nước, hiện có 74,63% người Việt Nam trưởng thành có tài khoản thanh toán tại ngân hàng; trong đó, 18,6 triệu thẻ ngân hàng và 11,9 triệu tài khoản thanh toán được mở bằng phương tiện điện tử (eKYC). Nhiều ngân hàng có tỷ lệ hơn 90% giao dịch thực hiện trên kênh số, phản ánh kết quả của chuyển đổi số. Nhờ chuyển đổi số, tỷ lệ chi phí trên thu nhập của một số ngân hàng giảm xuống 30%, tiệm cận tỷ lệ mà nhiều ngân hàng khu vực đang hướng tới.

Trong những tháng đầu năm 2023, giao dịch thanh toán không dùng tiền mặt tăng 53,51% về số lượng; giao dịch qua Internet tăng 88,11% về số lượng và 7,43% về giá trị; qua điện thoại di động tăng tương ứng 65,55% và 13,31%; qua phương thức QR code tăng tương ứng 160,71% và 43,84%... Trong khi đó, giao dịch qua máy rút tiền tự động (ATM) giảm 2,37% về số lượng và 4,02% về giá trị. Điều đó cho thấy xu hướng dịch chuyển sang thanh toán điện tử, thanh toán không dùng tiền mặt.

Để có được kết quả này, theo ông Vũ Viết Ngoạn, có 3 trụ cột quan trọng. Thứ nhất, hạ tầng công nghệ-viễn thông, hạ tầng số của nước ta thời gian qua được đầu tư và hết sức coi trọng. Đây là sự cố gắng hết sức lớn, chứng tỏ sự nhạy bén của Chính phủ đối với chuyển đổi số và đổi mới sáng tạo.

Thứ hai, khuôn khổ pháp luật, chính sách được quan tâm, cải thiện và đổi mới liên tục trong những năm qua. Thứ ba, nền tảng dữ liệu, tuy nước ta có khởi đầu chậm hơn, nhưng gần đây đã tạo tiền đề hết sức lớn.

Theo lãnh đạo Ngân hàng Nhà nước, thời gian tới, các tổ chức tín dụng sẽ tiếp tục tập trung chuyển đổi số các hoạt động kinh doanh truyền thống cùng với việc có thêm nhiều kênh tương tác với khách hàng hiệu quả hơn. Cụ thể là các sản phẩm, dịch vụ mới, như: Phát triển tính năng nộp/rút tiền trên máy giao dịch tự động; nộp/rút tiền mặt bằng căn cước công dân gắn chíp; giải ngân trực tuyến dành cho doanh nghiệp nhỏ và vừa; thanh toán quốc tế trực tuyến ngay tại phía khách hàng; mở thẻ tín dụng qua tương tác giao dịch với rô bốt, thanh toán chạm bằng điện thoại thông minh (tap to pay), thanh toán phi tiếp xúc, thanh toán bằng giọng nói, khuôn mặt...

Hiện, ứng dụng Mobile banking, “Ví điện tử” của nhiều tổ chức tín dụng, tổ chức trung gian thanh toán đã cho phép khách hàng tiếp cận, sử dụng đầy đủ các tiện ích, dịch vụ ngân hàng như chuyển tiền, thanh toán hóa đơn, đóng bảo hiểm, vay thấu chi, vay tiêu dùng… Ngoài ra là những dịch vụ ngoài ngân hàng (beyond banking) như: Giao hàng, đặt xe, đặt vé… mọi lúc, mọi nơi ngay trên điện thoại di động thông minh cá nhân.

|

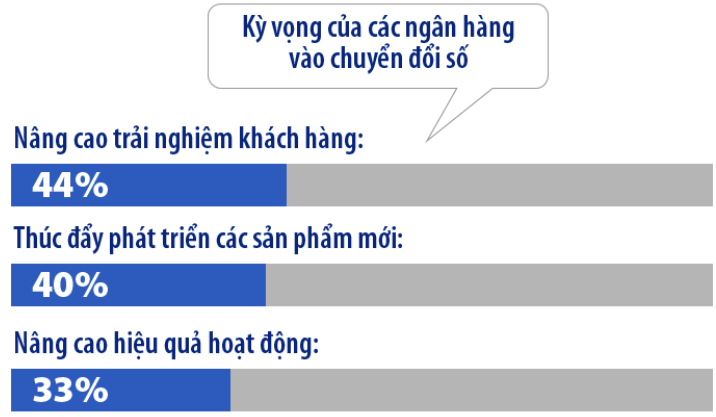

| Kỳ vọng của các ngân hàng vào chuyển đổi số. https://kinhtexaydung.petrotimes.vn/ |

Cần hệ thống luật pháp đồng bộ

TS. Cấn Văn Lực khẳng định, kết quả chuyển đổi số của ngành ngân hàng đã mang lại nhiều lợi ích cho nền kinh tế, cho khách hàng cũng như bản thân các TCTD thông qua sự đổi mới trong sản phẩm, dịch vụ, cách thức tiếp cận, giao tiếp, quy trình phục vụ khách hàng (tăng trải nghiệm) hay trong cách thức quản lý, ra quyết định của bản thân ngân hàng, giảm chi phí.

Mặc dù thời gian qua, ngành ngân hàng đã đạt được những kết quả đáng ghi nhận trong quá trình chuyển đổi số, tuy nhiên, theo đánh giá chung của lãnh đạo ngành, các tổ chức tín dụng cũng như chuyên gia kinh tế thì quá trình này còn một số hạn chế cần quan tâm, hoàn thiện trong thời gian tới.

| "Thách thức lớn nhất của phát triển ngân hàng số và chuyển đổi số ngân hàng truyền thống là phải thay đổi căn bản khung pháp lý hiện hành. Mô hình chuyển đổi ngân hàng số phải phù hợp với thực tiễn Việt Nam" - TS. Lê Xuân Nghĩa. |

Cụ thể, theo TS. Cấn Văn Lực có 4 khó khăn nổi bật. Thứ nhất, khung pháp lý còn chưa hoàn thiện cho các dịch vụ số mới. Theo đó, các quy định trong pháp luật còn nhiều mâu thuẫn như vướng mắc trong Luật Giao dịch điện tử, Luật Kế toán... liên quan đến số hóa hoạt động trong ngành ngân hàng. Cơ chế thử nghiệm có kiểm soát hoạt động Fintech trong lĩnh vực ngân hàng hiện đang dừng lại ở dự thảo, nhiều dịch vụ như cho vay, đầu tư vẫn chưa được cho phép thực hiện online 100%...

Thứ hai, cơ sở hạ tầng phục vụ phát triển ngân hàng số còn nhiều bất cập, các tổ chức tài chính (như ngân hàng, trung gian thanh toán và ví điện tử) đều xây dựng hệ thống trang thiết bị thanh toán riêng tại một điểm chấp nhận thanh toán gây ra lãng phí vì không tận dụng được hạ tầng chung hay trong cùng hệ sinh thái.

Thứ ba, rủi ro công nghệ thông tin, dữ liệu và chuyển đổi số tăng, đặc biệt an ninh mạng, pháp lý, dữ liệu, vấn đề bảo mật. Theo thống kê của chương trình Đánh giá an ninh mạng dành cho người dùng của Bkav tháng 12/2022, cứ 4 người dùng Việt nam thì có đến 3 người nhận được tin nhắn, cuộc gọi lừa đảo tài chính online. Hay như Báo cáo tình hình an ninh mạng quý II/2022 của Công ty An ninh mạng Viettel (Viettel Cyber Security - VCS), 68% tổng số các cuộc tấn công mạng có liên quan đến các tổ chức tài chính ngân hàng…

Thứ tư, nhận thức của các bên có liên quan, người dùng về chuyển đổi số, về các rủi ro trong giao dịch trực tuyến chưa đầy đủ, coi nhẹ bảo mật thông tin cá nhân; còn xảy ra hiện tượng sinh viên, người lao động… cho thuê thông tin, tạo điều kiện cho tội phạm tạo các tài khoản ma, gây khó khăn trong điều tra; các giao dịch, thủ đoạn gian lận ngày càng tinh vi, khó phát hiện…

Liên quan đến những hạn chế trên, Vụ trưởng Vụ Thanh toán (Ngân hàng Nhà nước) Phạm Anh Tuấn cũng đã nêu rõ, các quy định pháp lý hiện hành về giao dịch điện tử, chữ ký điện tử, chứng từ điện tử, việc định danh và xác thực khách hàng điện tử, việc chia sẻ dữ liệu và bảo mật thông tin khách hàng... cần phải rà soát, điều chỉnh để phù hợp với bối cảnh mới. Ngoài ra, hiện nay cũng chưa có sự đồng bộ và chuẩn hóa của cơ sở hạ tầng giữa các ngành, lĩnh vực để tạo điều kiện thuận tiện nhất cho việc kết nối, tích hợp tạo lập hệ sinh thái số.

Ông Phạm Anh Tuấn cũng cho rằng, trở ngại lớn nhất cho công cuộc chuyển đổi số ngành Ngân hàng hiện nay là xu hướng gia tăng tội phạm công nghệ với những thủ đoạn mới ngày càng tinh vi, khó lường, gia tăng rủi ro an ninh mạng. Thực tế hiện nay, tội phạm lợi dụng hoạt động thanh toán cho các hoạt động bất hợp pháp xảy ra trong nhiều ngành, lĩnh vực (cờ bạc, lừa đảo, gian lận thương mại, trốn thuế, ma túy, mại dâm…). Tuy nhiên, hoạt động thanh toán chỉ là khâu cuối cùng để hoàn tất một giao dịch mua bán hàng hóa dịch vụ.

Về vấn đề này, TS. Lê Xuân Nghĩa, thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia cho rằng, thách thức lớn nhất của phát triển ngân hàng số và chuyển đổi số ngân hàng truyền thống là phải thay đổi căn bản khung pháp lý hiện hành. Mô hình chuyển đổi ngân hàng số phải phù hợp với thực tiễn Việt Nam. Kinh nghiệm quốc tế cho thấy, mô hình ngân hàng số chồng lên ngân hàng truyền thống khá thích hợp với cách thức chuyển đổi hiện nay của Việt Nam. Toàn bộ dịch vụ tiền gửi và tín dụng cũng cần được thay đổi, nhất là tín dụng doanh nghiệp để có thể giảm thiểu sự can thiệp của con người trên cơ sở sử dụng kỹ năng quản lý dữ liệu lớn, trí tuệ nhân tạo…

Một thách thức khác được các chuyên gia chỉ ra, đó là hệ thống ngân hàng được số hóa trong khi Chính phủ, các doanh nghiệp chưa được số hóa cũng sẽ gây khó khăn cho hoạt động tín dụng, xử lý nợ, giao dịch bảo đảm, xử lý tài sản bảo đảm… Vì vậy, cần có một hệ thống luật pháp hướng tới môi trường số hóa đồng bộ để hỗ trợ cho quá trình số hóa ngân hàng.

Phó Thủ tướng Chính phủ Lê Minh Khái từng nhấn mạnh, chuyển đổi số là xu thế tất yếu, không thể đảo ngược và là vấn đề mới, khó, phức tạp. Do đó, cần phải tiếp thu những thành tựu, kinh nghiệm quốc tế và vận dụng sáng tạo, phù hợp với điều kiện, hoàn cảnh cụ thể của Việt Nam; làm thực chất, hiệu quả, tránh chồng chéo, đầu tư dàn trải, lãng phí; chuyển đổi số phải lấy người dân, doanh nghiệp làm trung tâm, chủ thể, không phát sinh thêm thủ tục, giấy tờ phiền hà cho người dân, doanh nghiệp.

| Được biết, hiện nay Ngân hàng Nhà nước đã xây dựng phương án kết nối, khai thác thông tin tại Cơ sở dữ liệu quốc gia về dân cư, thẻ căn cước công dân gắn chip, tài khoản định danh điện tử (VNeID). Bước đầu, đã có khoảng 25 triệu hồ sơ tín dụng của khách hàng được “làm sạch”. Việc liên thông cơ sở dữ liệu (phối hợp với Bộ Công an) dự kiến hoàn thành vào cuối năm 2023 sẽ tạo điều kiện cung cấp các dịch vụ chấm điểm tín dụng, xác thực chính chủ, áp dụng sinh trắc học, tăng cường đối phó với việc lợi dụng chiếm đoạt dữ liệu, thực hiện hành vi gian lận. |

https://kinhtexaydung.petrotimes.vn/

Minh Thùy

- Mở túi mù, săn quà “khủng” cùng Techcombank “Sinh Lời Rinh Lộc”

- BIDV cùng ngành Thuế đồng hành hỗ trợ hộ kinh doanh chuyển đổi, bứt phá

- BIDV và JBIC ký kết Thỏa thuận hợp tác về tài chính xanh

- BIDV - Top 10 thành viên tiêu biểu trong hoạt động lưu ký chứng khoán năm 2025

- BIDV và Tổng công ty Thái Sơn triển khai hợp tác toàn diện

- BIDV đồng hành triển khai chiến dịch “60 ngày cao điểm hỗ trợ hộ kinh doanh chuyển đổi sang kê khai thuế”

- Techcombank phân phối sản phẩm Techcom Life: Bước tiến mới cho hệ sinh thái tài chính - bảo hiểm liền mạch

- Lan tỏa “Bước chạy vì một Việt Nam vượt trội”, hàng chục ngàn người cùng Techcombank trao cơ hội bước đi cho trẻ em Việt

- Techcombank được cả Fitch Ratings và S&P Global xếp hạng tín nhiệm ở mức cao

- Công bố bộ vật phẩm Giải Marathon quốc tế Thành phố Hồ Chí Minh Techcombank mùa thứ 8