Ngân hàng hết thời khoe lợi nhuận?

Ngân hàng "kín tiếng" lợi nhuận quý II và 6 tháng đầu năm 2023

Khác với mọi năm, chưa hết tháng 6 các ngân hàng đã lần lượt "khoe" kết quả kinh doanh quý II và 6 tháng đầu năm. Năm nay, hiện đã hết tuần thứ hai của tháng 7/2023 nhưng chỉ mới có vài ngân hàng công bố kết quả lợi nhuận.

|

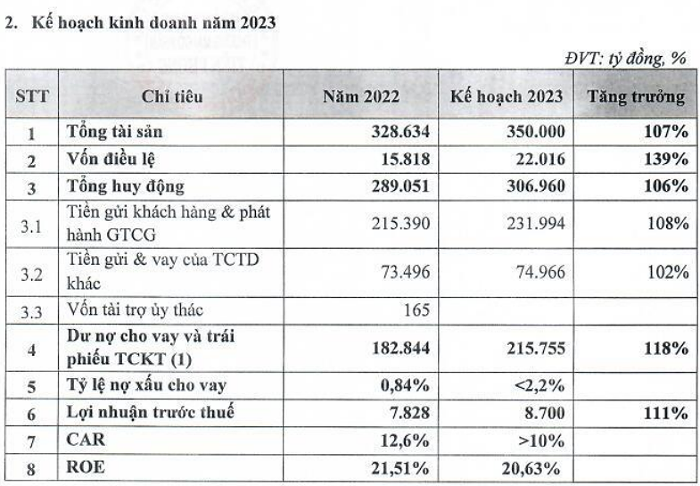

| Kế hoạch kinh doanh năm 2023 của TPBank. (Nguồn: TPBank)/https://kinhtexaydung.petrotimes.vn/ |

Mới đây nhất, Ngân hàng TMCP Tiên Phong (TPBank - Mã: TPB) công bố kết quả kinh doanh sơ bộ 6 tháng đầu năm với lợi nhuận trước thuế đạt gần 3.400 tỷ đồng, giảm 10,3% so với cùng kỳ năm trước và thực hiện được 39% kế hoạch kinh doanh cả năm.

Phía ngân hàng cho biết kết quả kinh doanh của ngân hàng đặt trong bối cảnh khó khăn chung của ngành cũng như nền kinh tế. Tăng trưởng tín dụng thấp cho thấy khả năng hấp thụ vốn của nền kinh tế còn yếu.

Nguyên nhân chủ yếu là do cầu tín dụng giảm mạnh, doanh nghiệp xuất khẩu thiếu đơn hàng, ngoài ra một số nhóm khách hàng có nhu cầu nhưng chưa đáp ứng điều kiện vay vốn hoặc còn vướng mắc về thủ tục pháp lý.

Ít ngày trước, Ngân hàng Thương mại Cổ phần Bưu điện Liên Việt (LPBank - Mã: LPB) cũng đã công bố báo cáo kết quả kinh doanh quý II với lợi nhuận trước thuế đạt 880 tỷ đồng. Lũy kế 6 tháng đầu năm, lợi nhuận trước thuế LPBank đạt 2.446 tỷ đồng, giảm 31,8% so với cùng kỳ năm 2022.

Trước đó, tại phiên họp thường niên 2023 diễn ra hồi tháng 4, đại hội đồng cổ đông LPBank đặt mục tiêu lợi nhuận trước thuế trong năm nay ở mức 6.000 tỷ đồng, tăng 11% so với năm 2022.

Hoạt động kinh doanh của LPBank trong nửa đầu năm nay đặt trong bối cảnh khó khăn chung của ngành cũng như nền kinh tế.

|

Đặc biệt, Ngân hàng TMCP Xăng dầu Petrolimex (PG Bank - Mã: PGB) vừa công bố báo cáo tài chính quý II với lợi nhuận trước thuế đạt hơn 150 tỷ đồng, tăng gần 27% so với cùng kỳ năm trước nhờ cắt giảm mạnh chi phí dự phòng rủi ro trong kỳ.

Luỹ kế 6 tháng đầu năm, PG Bank lãi trước thuế hơn 303 tỷ đồng, tăng 23,8% so với cùng kỳ năm trước. So với kế hoạch lãi trước thuế 530 tỷ đồng đặt ra cho cả năm 2023, PG Bank đã thực hiện được 57% mục tiêu sau nửa đầu năm.

Tại hội nghị hội nghị sơ kết hoạt động ngân hàng 6 tháng đầu năm 2023, triển khai nhiệm vụ 6 tháng cuối năm 2023 do ngân hàng Nhà nước tổ chức hôm 15/7, đại diện các ngân hàng thương mại đã có báo cáo về kết quả hoạt động 6 tháng đầu năm, định hướng phát triển thời gian tới.

Ông Phạm Đức Ấn - Chủ tịch Hội đồng Thành viên Agribank cho biết, đến 30/6/2023, Agribank cơ bản đạt và vượt tiến độ mục tiêu đã đề ra. Ngoài ra, ngân hàng đã và đang triển khai nhiều chương trình giảm lãi suất, hỗ trợ khách hàng vượt qua khó khăn.

“Đến 30/6/2023, tổng tài sản Agribank đạt hơn 1,9 triệu tỷ đồng; Nguồn vốn huy động đạt 1,75 triệu tỷ đồng; Dư nợ cho vay nền kinh tế đạt 1,45 triệu tỷ đồng. Lợi nhuận tiếp tục đạt theo kế hoạch đề ra”, ông Ấn chia sẻ.

Chủ tịch Hội đồng Thành viên Agribank nói thêm, mặc dù đã có những kết quả khả quan, nhưng trong bối cảnh hiện nay, Agribank có thể sẽ gặp nhiều khó khăn, thách thức.

Còn tại Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank), tuy chưa công bố chính thức báo cáo tài chính nhưng ông Nguyễn Thanh Tùng, Tổng Giám đốc ngân hàng tiết lộ huy động vốn và tín dụng 6 tháng đầu năm của ngân hàng tăng trưởng lần lượt 6,6% và 2,6% so với cùng kỳ; đạt quy mô tương ứng 1,3 và 1,2 triệu tỷ đồng. Chất lượng tín dụng tại Vietcombank được kiểm soát với tỷ lệ nợ xấu ở mức 0,85%, tỷ lệ dự phòng bao nợ xấu trên 350%.

Trước đó, Công ty cổ phần Chứng khoán SSI ước tính có 4/11 ngân hàng niêm yết được công ty này nghiên cứu sẽ sụt giảm lợi nhuận trong quý II/2023 so với cùng kỳ, bao gồm: Ngân hàng TMCP Á Châu (ACB), Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank), Ngân hàng TMCP Tiên Phong (TPBank) và Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank). Trong số này, TPBank có mức sụt giảm lợi nhuận dự báo mạnh nhất từ 21-25% so với cùng kỳ năm 2022.

Lợi nhuận ngân hàng giảm tốc do đâu?

Vụ Dự báo - Thống kê, Ngân hàng Nhà nước vừa công bố kết quả điều tra xu hướng kinh doanh của các tổ chức tín dụng quý III/2023. Theo đó, tình hình kinh doanh của hệ thống ngân hàng trong quý II/2023 chậm cải thiện, lợi nhuận trước thuế tăng trưởng nhẹ, nhưng thấp hơn so với mức kỳ vọng ở kỳ điều tra trước. Các tổ chức tín dụng đã giảm kỳ vọng về tình hình kinh doanh và lợi nhuận trong thời gian tới.

Trước đó, trong cuộc điều tra quý II/2023, các ngân hàng kỳ vọng, lợi nhuận quý II tăng trưởng cao hơn quý I do tín dụng “ấm” lên, nhưng nhận định cả năm 2023, có gần 6% ngân hàng lo ngại lợi nhuận có thể tăng trưởng âm. Các tổ chức tín dụng dự đoán, trong quý II, huy động vốn toàn hệ thống tăng bình quân 3,2%, tín dụng tăng 4%; cả năm 2023, huy động vốn tăng 9,2%, tín dụng tăng 13,1%.

|

Thực tế, nhiều công ty chứng khoán đưa ra trong báo cáo mới nhất về triển vọng ngành ngân hàng nửa cuối năm.

Theo đó, Công ty cổ phần Chứng khoán Ngân hàng TMCP Ngoại thương Việt Nam (VCBS) dự báo lợi nhuận trước thuế toàn ngành năm 2023 sẽ tăng trưởng khoảng 10%. Tốc độ tăng trưởng này giảm đáng kể so với mức tăng trưởng bình quân gần 35% trong năm trước.

Trong đó, VCBS cho rằng sẽ có sự phân hóa về triển vọng lợi nhuận giữa các nhóm ngân hàng và sự phân hóa này càng tiếp tục mạnh mẽ hơn trong năm 2024.

"Một số ngân hàng thuộc nhóm quy mô nhỏ sẽ tiếp tục giảm tốc, thậm chí tăng trưởng âm trong năm 2024 nếu thị trường bất động sản và tình hình vĩ mô trên thế giới xấu đi khiến tín dụng chậm lại và khả năng trả nợ của khách hàng khó hồi phục, đồng thời với việc các thông tư và chính sách hỗ trợ hết hiệu lực", VCBS nêu rõ.

Tương tự, Công ty cổ phần Chứng khoán TP Hồ Chí Minh (HSC) ước tính lợi nhuận trung bình của nhóm ngân hàng nghiên cứu chỉ tăng khoảng 12-15% trong năm 2023. Riêng 6 tháng cuối năm, HSC ước tính lợi nhuận sẽ tăng trên 20% so với cùng kỳ.

Theo VCBS, một trong những nguyên nhân chính của sự giảm tốc này đến từ hoạt động xử lý nợ xấu để thu hồi vốn của các ngân hàng đang tiếp tục gặp khó khăn do thị trường bất động sản đóng băng. Trong khi đó, bất động sản lại là tài sản bảo đảm chính cho phần lớn các khoản vay.

https://kinhtexaydung.petrotimes.vn/

Hà Phương

-

Khẳng định tầm vóc quốc tế và vị thế giải chạy của thành phố

-

Giải chạy biểu trưng của Thành phố tiếp tục lan tỏa tinh thần “Bước chạy vì một Việt Nam vượt trội”

-

Mở túi mù, săn quà “khủng” cùng Techcombank “Sinh Lời Rinh Lộc”

-

Techcombank phân phối sản phẩm Techcom Life: Bước tiến mới cho hệ sinh thái tài chính - bảo hiểm liền mạch

- Khát vọng bầu trời và tầm nhìn của Bầu Hiển

- Thúc đẩy khoa học công nghệ, đổi mới sáng tạo trong nông nghiệp

- Ứng dụng khoa học, công nghệ trong dự báo và cảnh báo sớm thiên tai

- Hội đồng giám khảo quốc tế cân nhắc các phương án thiết kế hàng đầu thế giới cho kiến trúc nhà ga hành khách cảng hàng không Gia Bình

- Hà Nội sau khi thực hiện chính quyền hai cấp: Người dân không phải đổi "sổ đỏ"

- Vườn ươm "hạt giống đỏ", khơi nguồn năng lượng mới từ mái trường THPT Nguyễn Văn Cừ

- Lấy ý kiến nhân dân về dự thảo văn kiện Đại hội XIV của Đảng theo 3 cách, trong đó có VNeID

- Làm rõ mối quan hệ và cơ chế xử lý mâu thuẫn giữa các loại quy hoạch

- Công nghệ định danh và truy xuất nguồn gốc: Chìa khóa 'nâng tầm hàng Việt' trong kỷ nguyên số

- Mùa trăng sẻ chia: Hơn 45.000 phần quà Trung thu từ Tân Hiệp Phát thắp sáng nụ cười trẻ thơ