Dòng tiền tại MB âm hơn 24.000 tỷ đồng, nợ “cận xấu” tăng mạnh

Ngân hàng TMCP Quân đội (MB - Mã: MBB) vừa công bố báo cáo tài chính quý II/2023 với lợi nhuận trước thuế tăng nhẹ 3,9 % so với cùng kỳ năm trước, đạt 6.223 tỷ đồng nhờ việc cắt giảm hơn 12% chi phí dự phòng rủi ro tín dụng. Lũy kế 6 tháng đầu năm, MB lãi trước thuế 12.735 tỷ đồng, tăng 7% so với cùng kỳ năm trước.

Tính đến ngày 30/6/2023, tổng tài sản của MB đạt 806.238 tỷ đồng, tăng gần 11% so với đầu năm trong đó cho vay khách hàng tăng 12,5% lên 518.071 tỷ đồng. Tiền gửi của khách hàng tại MB trong 6 tháng đầu năm cũng tăng hơn 7% lên 475.406 tỷ đồng. Tỷ lệ CASA của MB giảm nhẹ từ 34,9% tại thời điểm cuối quý 1/2023 xuống 34,6%, tuy nhiên vẫn duy trì mức cao nhất hệ thống.

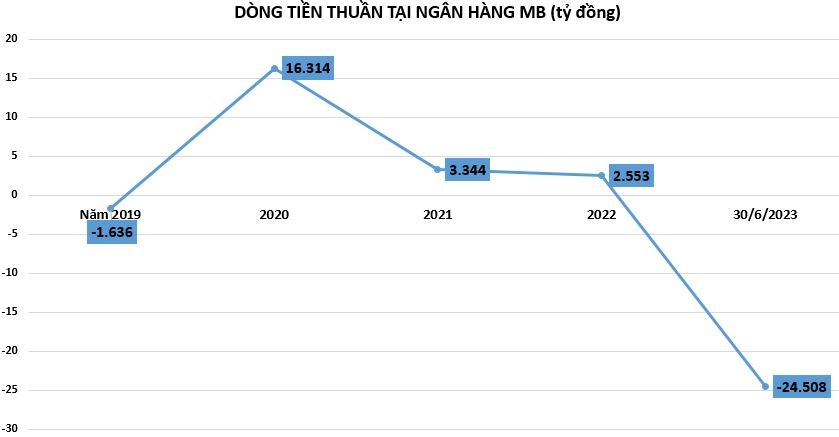

Báo cáo lưu chuyển tiền tệ cho thấy, thời điểm 30/6/2023, dòng tiền kinh doanh của MB âm hơn 23.654 tỷ đồng trong khi cùng kỳ 2022 vẫn dương gần 1.692 tỷ đồng. Nguyên nhân do tăng các khoản về kinh doanh chứng khoán lên 43.246 tỷ đồng (gấp 2 lần); song song đó phát hành giấy tờ có giá giảm còn hơn 15.854 tỷ đồng.

Ngoài ra, dòng tiền hoạt động đầu tư cũng ghi nhận mức âm hơn 900 tỷ đồng.

Như vậy kết thúc quý II/2022, dòng tiền thuần trong kỳ của MB âm tới 24.508 tỷ đồng, trong khi cùng kỳ năm ngoái vẫn ghi nhận dương 3.407 tỷ đồng.

|

Chất lượng nợ vay cũng không khả quan khi tổng nợ xấu tại MB tính đến ngày 30/06/2023 tăng mạnh gần 49% so với đầu năm, ghi nhận 7.480 tỷ đồng. Tuy nhiên tỷ lệ nợ xấu vẫn ở mức thấp 1,44% (hồi đầu năm ở mức 1,09%).

Trong đó, nợ nhóm 5 (nợ có khả năng mất vốn) đã giảm gần 18% so với đầu năm và chỉ chiếm 25% trong tổng nợ xấu. Tuy nhiên nợ nhóm 3 (nợ dưới tiêu chuẩn) lại tăng tới 86% lên hơn 2.825 tỷ đồng và nợ nhóm 4 (nợ nghi ngờ) còn tăng gấp 2,2 lần đầu năm, lên mức 2.783 tỷ đồng.

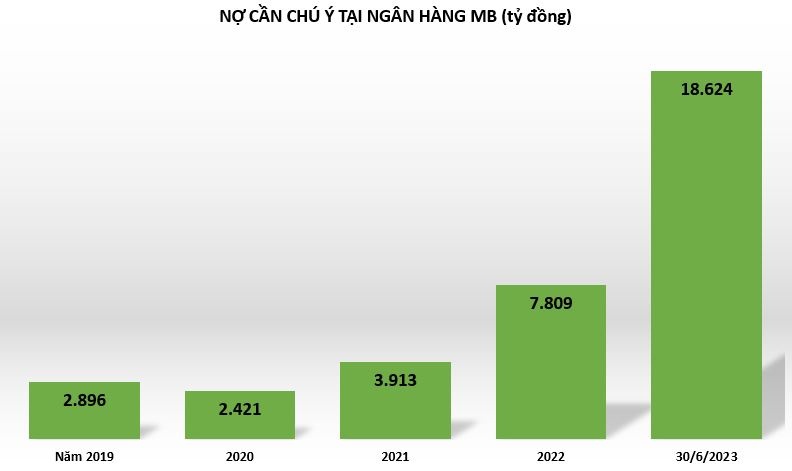

Đáng nói hơn, nợ cần chú ý (nợ nhóm 2 - với khoản vay quá hạn 10-90 ngày) tại MB tăng gấp gần 2,4 lần so với đầu năm, từ 7.809 tỷ đồng lên mức gần 18.624 tỷ đồng.

|

Nợ nhóm 2 dù chưa được xếp vào nợ xấu nhưng tình trạng dư nợ khoản vay quá hạn nhảy vọt bất thường cho thấy nhiều người đi vay không có khả năng trả nợ đúng hạn, tiềm ẩn nguy cơ nợ xấu trong tương lai của ngân hàng.

Số liệu của Ngân hàng Nhà nước cho biết, tính đến cuối tháng 6/2023 đã có trên 18.800 lượt khách hàng được cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ theo Thông tư 02; tổng dư nợ (gốc, lãi) được cơ cấu giữ nguyên nhóm là gần 62.500 tỷ đồng. Điều này cho thấy, nợ xấu tiềm ẩn có thể được đẩy về tương lai cao hơn con số thực tế hiện nay.

Trước đó, Phó thống đốc thường trực Ngân hàng Nhà nước Đào Minh Tú nhìn nhận: “6 tháng đầu năm 2023, có thể nợ xấu nội bảng chưa cao, nhưng nợ có nguy cơ tiềm ẩn ở một số ngân hàng đang nhen nhóm. Điều này luôn đặt ra vấn đề cho an toàn hệ thống”.

https://kinhtexaydung.petrotimes.vn/

Huy Tùng - Hà Phương

-

Nhận định thị trường chứng khoán ngày 4/12: Canh các nhịp biến động để tìm kiếm cơ hội

-

Tin nhanh chứng khoán ngày 3/12: Dòng tiền chảy manh vào nhóm ngân hàng, VN Index tăng phiên thứ 6 liên tiếp

-

Nhận định thị trường chứng khoán ngày 27/11: Tiếp tục bán các cổ phiếu có dấu hiệu suy yếu

-

Nhận định thị trường chứng khoán ngày 30/10: VN-Index có thể tiếp diễn rung lắc

- Công đoàn BIDV tổ chức thành công Đại hội đại biểu lần thứ VII, nhiệm kỳ 2025-2030

- Giải chạy biểu trưng của Thành phố tiếp tục lan tỏa tinh thần “Bước chạy vì một Việt Nam vượt trội”

- Mở túi mù, săn quà “khủng” cùng Techcombank “Sinh Lời Rinh Lộc”

- BIDV cùng ngành Thuế đồng hành hỗ trợ hộ kinh doanh chuyển đổi, bứt phá

- BIDV và JBIC ký kết Thỏa thuận hợp tác về tài chính xanh

- BIDV - Top 10 thành viên tiêu biểu trong hoạt động lưu ký chứng khoán năm 2025

- BIDV và Tổng công ty Thái Sơn triển khai hợp tác toàn diện

- BIDV đồng hành triển khai chiến dịch “60 ngày cao điểm hỗ trợ hộ kinh doanh chuyển đổi sang kê khai thuế”

- Techcombank phân phối sản phẩm Techcom Life: Bước tiến mới cho hệ sinh thái tài chính - bảo hiểm liền mạch

- Lan tỏa “Bước chạy vì một Việt Nam vượt trội”, hàng chục ngàn người cùng Techcombank trao cơ hội bước đi cho trẻ em Việt