6 tháng đầu năm, Agribank lãi trước thuế trên 13 nghìn tỷ

Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) là ngân hàng cuối cùng thuộc nhóm Big 4 công bố báo cáo tài chính hợp nhất giữa niên độ cho kỳ 6 tháng kết thúc ngày 30/6/2023.

Theo đó, lợi nhuận trước thuế nửa đầu năm 2023 của ông lớn này đã giảm 12,5% xuống còn 13.201 tỷ đồng và lãi sau thuế cũng giảm hơn 12% còn 10.572 tỷ đồng. Lợi nhuận trước thuế của Agribank hiện đang đứng thứ 3 trong Big 4, sau Vietcombank, BIDV nhưng vẫn nhỉnh hơn VietinBank.

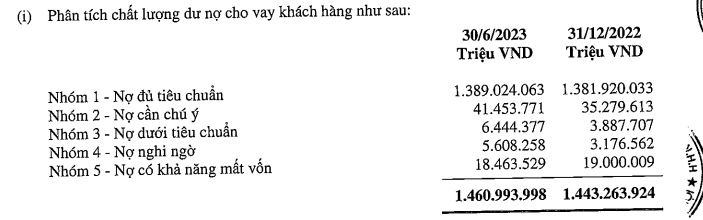

Điểm đáng chú ý chính là chất lượng tín dụng tại Agribank, đặc biệt là nợ "cận xấu".

Tính đến 30/6/2023, tổng tài sản của Agribank đạt gần 1,9 triệu tỷ đồng, tăng 1,4% và đứng vị trí thứ 2 trong Big 4, sau BIDV. Cho vay khách hàng của nhà băng này tăng trưởng 1,2%, đạt 1,4 triệu tỷ đồng, đứng thứ hai toàn hệ thống. Số dư tiền gửi khách hàng tại Agribank đạt gần 1,7 triệu tỷ đồng, cao nhất trong toàn bộ hệ thống ngân hàng.

Tương tự, nợ xấu tại Agribank cũng không kém cạnh với bất kỳ ngân hàng nào. Tính đến 30/6/2023, nợ xấu đạt hơn 30.516 tỷ đồng, tăng thêm 4.452 tỷ đồng chỉ sau 6 tháng, tương đương tăng 17% so với đầu năm. Con số hơn 30.000 tỷ đồng này cao nhất trong 4 ông lớn và chỉ đứng sau VPBank.

|

| Chi tiết các nhóm nợ tại Agribank (Nguồn: BCTC hợp nhất giữa niên độ cho kỳ 6 tháng kết thúc ngày 30/6/2023). |

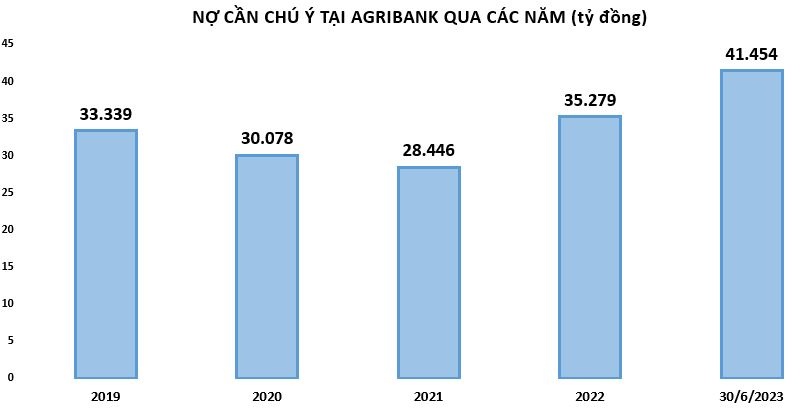

Điều đáng lưu ý, nợ cần chú ý (nợ nhóm 2 - với khoản vay quá hạn 10-90 ngày) tại Agribank đến thời điểm cuối quý II/2023 lên tới 41.454 tỷ đồng (lớn hơn cả số dư nợ xấu hơn 30.000 tỷ), tăng 18% so với đầu năm, tương đương tăng thêm hơn 6.000 tỷ đồng sau 6 tháng và chiếm 3% tổng dư nợ cho vay.

Tốc độ tăng nợ nhóm 2 tại Agribank cao hơn nhiều so với tốc độ tăng trưởng cho vay trong 6 tháng qua.

|

Nhóm nợ cần chú ý tại nhà băng này tăng mạnh dù được sự hỗ trợ rất lớn từ chính sách cho phép các ngân hàng cơ cấu thời hạn trả nợ, miễn/giảm lãi/phí, giữ nguyên nhóm nợ theo Thông tư 02/2023/TT-NHNN ngày 23/4/2023.

Nợ cần chú ý dù chưa được xếp vào nợ xấu nhưng tình trạng dư nợ khoản vay quá hạn tăng cho thấy nhiều người đi vay không có khả năng trả nợ đúng hạn, tiềm ẩn nguy cơ nợ xấu trong tương lai của ngân hàng.

Trước đó, ông Phạm Đức Ấn, Chủ tịch Hội đồng thành viên Agribank cho biết, trong bối cảnh kinh tế vĩ mô trong nước và quốc tế có nhiều khó khăn, thách thức, các doanh nghiệp hoạt động cầm chừng, quy mô sản xuất bị thu hẹp, tồn kho tăng cao, cạn kiệt nguồn thu, không trả nợ ngân hàng đúng hạn, dẫn đến nợ xấu gia tăng, mặc dù Ngân hàng Nhà nước đã có cơ chế cơ cấu nợ, giữ nguyên nhóm nợ.

“Tỷ lệ nợ xấu của Agribank tính đến 30/6/2023 đã tăng lên đúng bằng thời điểm kết thúc cơ cấu lại giai đoạn 2016 - 2020 và áp lực gia tăng trong thời gian tới là rất lớn”, ông Ấn chia sẻ.

Phó thống đốc thường trực Ngân hàng Nhà nước Đào Minh Tú nhìn nhận: “6 tháng đầu năm 2023, có thể nợ xấu nội bảng chưa cao, nhưng nợ có nguy cơ tiềm ẩn ở một số ngân hàng đang nhen nhóm. Điều này luôn đặt ra vấn đề cho an toàn hệ thống”.

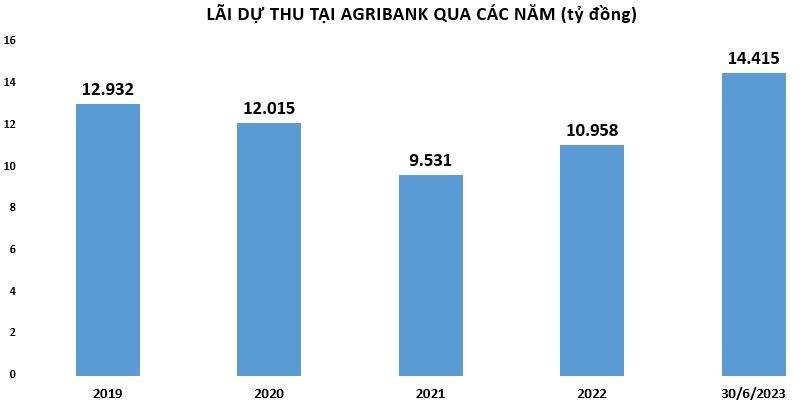

Bên cạnh nợ xấu, lãi và phí phải thu (lãi dự thu) tại Agribank tính đến 30/6/2023 cũng tăng đến 32% so với đầu năm, từ 10.958 tỷ đồng lên 14.415 tỷ đồng.

|

Lãi dự thu là khoản lãi ngân hàng dự kiến thu trong tương lai từ các tài sản sinh lời, trong đó bao gồm các sản phẩm cho vay. Dù ngân hàng chưa thu được tiền thật từ khoản này nhưng vẫn được ghi nhận vào báo cáo thu nhập và từ đó tính ra lợi nhuận. Đây là phương thức hạch toán bình thường trong kế toán ngân hàng và thực tế, lãi dự thu thường tăng theo tốc độ tăng trưởng tín dụng của ngân hàng.

Tuy nhiên, trong một số trường hợp, lãi dự thu không đơn thuần là các khoản lãi ngân hàng dự tính thu được trong tương lai mà chính là nợ xấu tiềm ẩn. Vì vậy, đây cũng là một "khối u" nhức nhối không kém gì nợ xấu. Lãi dự thu càng lớn có thể tác động tới lợi nhuận của ngân hàng trong tương lai, khi giả sử một phần lãi dự thu trở thành nợ xấu không thể thu hồi được.

https://kinhtexaydung.petrotimes.vn/

Lê Thanh

- Khẳng định tầm vóc quốc tế và vị thế giải chạy của thành phố

- Công đoàn BIDV tổ chức thành công Đại hội đại biểu lần thứ VII, nhiệm kỳ 2025-2030

- Giải chạy biểu trưng của Thành phố tiếp tục lan tỏa tinh thần “Bước chạy vì một Việt Nam vượt trội”

- Mở túi mù, săn quà “khủng” cùng Techcombank “Sinh Lời Rinh Lộc”

- BIDV cùng ngành Thuế đồng hành hỗ trợ hộ kinh doanh chuyển đổi, bứt phá

- BIDV và JBIC ký kết Thỏa thuận hợp tác về tài chính xanh

- BIDV - Top 10 thành viên tiêu biểu trong hoạt động lưu ký chứng khoán năm 2025

- BIDV và Tổng công ty Thái Sơn triển khai hợp tác toàn diện

- BIDV đồng hành triển khai chiến dịch “60 ngày cao điểm hỗ trợ hộ kinh doanh chuyển đổi sang kê khai thuế”

- Techcombank phân phối sản phẩm Techcom Life: Bước tiến mới cho hệ sinh thái tài chính - bảo hiểm liền mạch